文:藏鋒

在未來經(jīng)營中,衛(wèi)龍主要面臨“三座大山”,即健康、提價、渠道的問題。

文章目錄:

前言:衛(wèi)龍的前世今生

1. 三座大山之健康之問

2. 三座大山之提價之殤

3. 三座大山之渠道短板

前言

衛(wèi)龍的前世今生

衛(wèi)龍是誰?

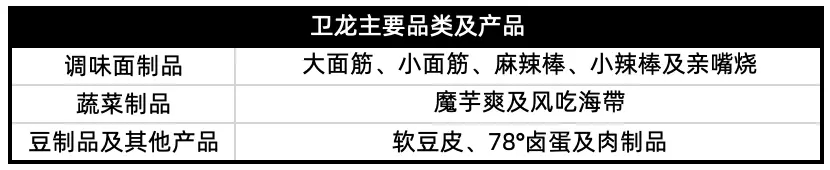

衛(wèi)龍是中國最大的辣味休閑食品企業(yè)(市場份額第1,為6.2%),旗下包含調(diào)味面制品、蔬菜制品、豆制品及其他產(chǎn)品三大品類。

主要面向25歲及以下年輕人群(占比為55%,其中35歲及以下人群占比達95%)。

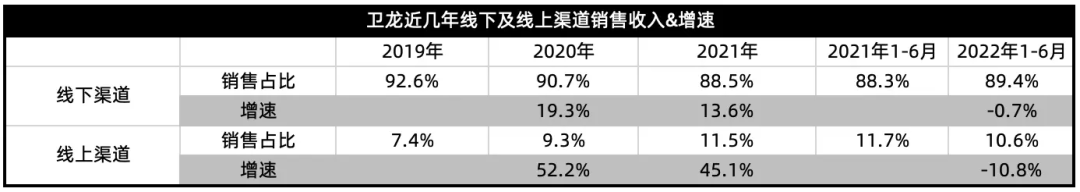

銷售渠道以線下為主,線上為輔。(2019年、2020年、2021年以及截至2021年及2022年6月30日止六個月,線下渠道占比分別為92.6%、90.7%、88.5%、88.3%及89.4%。)

衛(wèi)龍的企業(yè)文化

使命:讓世界人人愛上中國味。

愿景:傳統(tǒng)美食娛樂化、休閑化、便捷化、親民化、數(shù)智化,樂活123年的生態(tài)平臺。

價值觀:外以消費者體驗為中心,內(nèi)以創(chuàng)造者為本。誠信經(jīng)營,德行天下。

2001-2003年:品牌初創(chuàng)期;

2004-2010年:飛速發(fā)展期;

2011-2014年:品牌營銷航海&產(chǎn)能擴張1.0時代;

2015-2016年:品牌形象升級;

2017-至今:產(chǎn)能擴張2.0時代&新一輪的渠道建設(shè)&沖擊上市。

*調(diào)味面制品(即辣條),經(jīng)典包裝產(chǎn)品(透明):主要針對傳統(tǒng)渠道,主要包括小型雜貨店、非連鎖便利店、批發(fā)市場及零售小店。精裝產(chǎn)品(非透明):主要針對現(xiàn)代渠道,主要包括商超、 連鎖便利店、線上大型平臺自營店。

*2021年調(diào)味面制品經(jīng)典包裝款及精裝款銷售收入分別為13,25億元、15.93億元(分別占45.42%、54.58%)。2022年1-6月調(diào)味面制品經(jīng)典包裝款及經(jīng)狀況銷售收入分別為5,61億元、7.80億元(分別占41.83%、58.17%)。

如今衛(wèi)龍之四大壁壘

1. 市場力

市場力最直接的表現(xiàn)是掌握議價權(quán)。

規(guī)模優(yōu)勢主要作用在兩大方面:對上游原材料供應(yīng)商和下游渠道商的議價權(quán)。

衛(wèi)龍的主要原材料是大宗商品中的面粉和大豆油,其受市場行情變動的影響較大,大規(guī)模集中采購在價格優(yōu)勢上更加明顯。而依托于其銷量的確定性,面對渠道商而言,也具備入駐的優(yōu)先權(quán)。

2. 品牌力

品牌力直接作用于消費者心智,消費者怎么想決定了他們怎么做。

作為辣條品類代名詞,在消費者心智中呈現(xiàn)出“辣條=衛(wèi)龍”的心智對等現(xiàn)象。

3. 渠道力

衛(wèi)龍依據(jù)其多年的渠道建設(shè),渠道網(wǎng)絡(luò)早已鋪至毛細(xì)血管級。

截至2022年6月30日,衛(wèi)龍與超過 1,830家線下經(jīng)銷商合作,覆蓋了中國約735,000個零售終端。

4. 供應(yīng)鏈力

供應(yīng)鏈力主要體現(xiàn)在三大點:一是生產(chǎn)自給化(主要),二是生產(chǎn)自動化,三是生產(chǎn)標(biāo)準(zhǔn)化。直接帶來的優(yōu)勢便是產(chǎn)品保證、質(zhì)量把控和成本降低。

*2022年1-6月,衛(wèi)龍內(nèi)部產(chǎn)量10.35萬噸,OEM產(chǎn)量0.75萬噸,各自占比分別為93.26%、6.73%。

衛(wèi)龍之市場表現(xiàn)

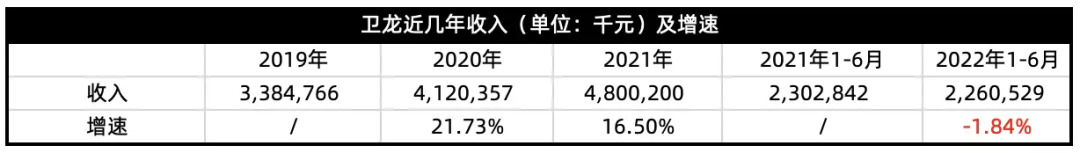

1. 收入及增速

2021年增速開始放緩,從2020年的21.73%掉到16.50%。2022年1-6月增速為負(fù),為-1.84%。

*數(shù)據(jù)來源:衛(wèi)龍招股書

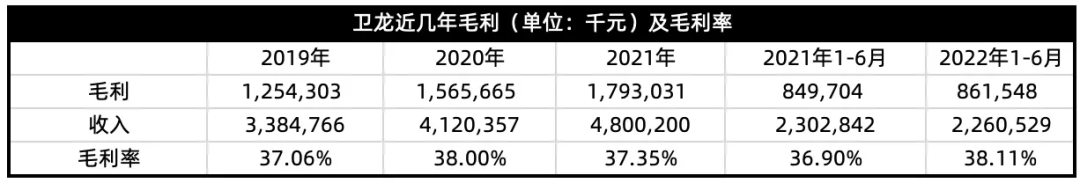

2. 毛利及毛利率

近幾年毛利率基本變動不大,2022年1-6月毛利率略有提升,主要原因在于產(chǎn)品大幅提價。

*數(shù)據(jù)來源:衛(wèi)龍招股書

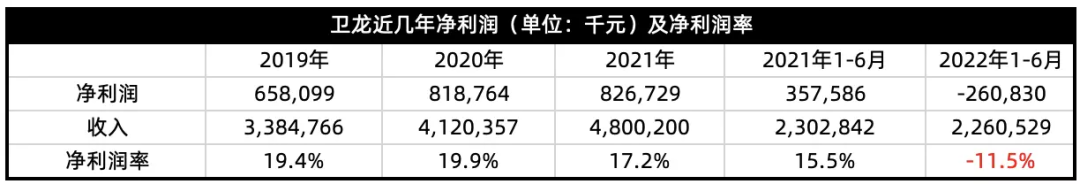

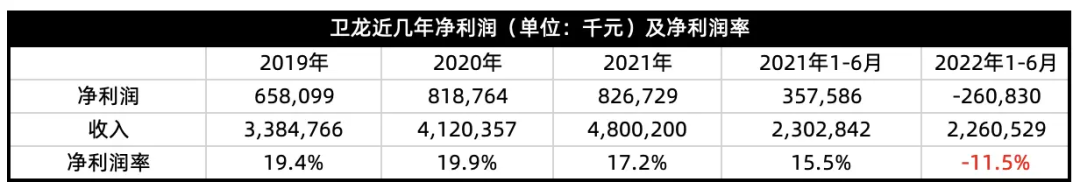

3. 凈利潤及凈利潤率

近幾年凈利潤率自2020年不斷下滑,2022年1-6月處于虧損狀態(tài),凈利潤為-11.5%,相比2021年1-6月,相當(dāng)于掉了27個百分點。

*數(shù)據(jù)來源:衛(wèi)龍招股書

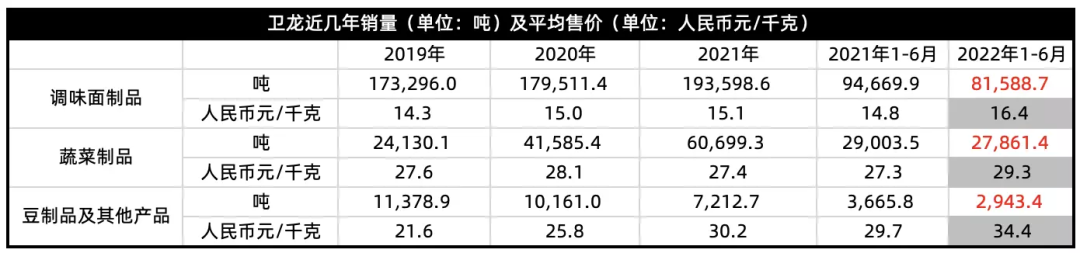

4. 銷量及單位售價

2020年衛(wèi)龍全線產(chǎn)品價格提升,此時銷量仍為增長趨勢。2021年,調(diào)味面制品與蔬菜制品分別小幅提價與降價,銷量仍處于增長態(tài)勢。而2020年1-6月遇到轉(zhuǎn)折點,全線大幅提價的同時,導(dǎo)致銷量下降。

*數(shù)據(jù)來源:衛(wèi)龍招股書

衛(wèi)龍在下一站征途中需面對三座大山:“非健康”印記、提價之殤及營銷陣痛。

01

大山之“非健康”印記

辣條或者說整個辣味休閑零食,本身便自帶“健康”原罪。辣條的消費,在某種意義上帶上一層“嘴上放縱”的色彩。

經(jīng)濟基礎(chǔ)決定上層建筑,消費水平的提升推動著消費文化的變革。當(dāng)健康被擺上桌面,辣條在無形中樹立了更多的競爭對手,開啟一場“戴鐐銬起舞”之旅。

市場于消費者而言,做的是選擇題,當(dāng)選項增多,企業(yè)被選中的幾率自然變小。

正如衛(wèi)龍在招股書中所說,“健康休閑食品的增長趨勢及對休閑食品生產(chǎn)中使用的潛在致癌添加劑、調(diào)味品以及其他化學(xué)物質(zhì)的負(fù)面宣傳(無論證實與否),可能對我們的業(yè)務(wù)造成重大不利影響。”

食品安全的邏輯在于,不健康不一定需要被證實,但一定要被證偽,畢竟是“吃到嘴里”的東西。對于任何食飲品類,安全依舊是懸在這個賽道所有企業(yè)的“達摩克里斯之劍”。

于休閑零食,或者進一步細(xì)分到辣味休閑零食,健康之爭已經(jīng)是一場“羅生門”事件。爭論的意義性不大,更確切地說是轉(zhuǎn)變比爭論的意義性更大。因為不僅要考慮教育成本,更是考慮教育的可能性。或者說,技術(shù)的革新是否觸及到轉(zhuǎn)變賽道,這些都是需要考慮的點。

在“健康戰(zhàn)略”上,衛(wèi)龍開發(fā)蔬菜制品品類,讓部分對健康有一定要求的消費者,轉(zhuǎn)向這個品類。

蔬菜制品這個品類于衛(wèi)龍而言,屬于開拓第二增長曲線,在整個經(jīng)營戰(zhàn)略上都可以說是非常成功的。一方面是找到核心品類的突破口,另一方面是在品類拓展上充分利用了自身的資源。從結(jié)果呈現(xiàn)的角度,都非常可圈可點。

從銷售額占比,以及毛利的角度看:蔬菜制品在結(jié)構(gòu)上占比逐漸提升,從2019年的19.6%到2022年1-6月的36.2%。在毛利上也比較可觀,成為毛利最高的品類,超出核心品類調(diào)味面制品8.4個百分點。

*數(shù)據(jù)來源:衛(wèi)龍招股書

綜合而言,蔬菜制品是衛(wèi)龍階段性戰(zhàn)役的成功,這個品類的成功對于衛(wèi)龍沖擊IPO助力不少。

如果說衛(wèi)龍在辣條自身的正名是1.0革新,那么蔬菜制品的崛起便是走進了2.0時代,而接下來可能需要更進一步。在現(xiàn)有資源的基礎(chǔ)上,擺脫“非健康”的原生基因。

02

大山之提價之殤

企業(yè)提價的基礎(chǔ)主要有兩個,一是作為品類領(lǐng)導(dǎo)者,具有定價權(quán)。二是這個價格的上限,需在消費者能承受此品類的價格之下。

我們先來看衛(wèi)龍近幾年價格提升后與銷量的關(guān)系:

*數(shù)據(jù)來源:衛(wèi)龍招股書

相比前幾年,2022年1-6月提價的步子似乎跨得過大,特別是調(diào)味面制品和蔬菜制品。隨著價格的提升,銷量呈下降趨勢。

銷量則主要取決于渠道端和消費端,如何權(quán)衡品牌與渠道商的利益分配,品牌與消費者之間“價值與價格衡量”的哲學(xué),都是衛(wèi)龍需要考慮的問題。

如果看凈利率表現(xiàn)情況的話:

*數(shù)據(jù)來源:衛(wèi)龍招股書

2022年1-6月甚至出現(xiàn)標(biāo)紅的情況,直接從2021年的15.5%掉到-11.5%。

衛(wèi)龍在招股書對于調(diào)味面制品和蔬菜制品總的解釋為,“(1) COVID-19疫情復(fù)發(fā)對我們的生產(chǎn)及交付產(chǎn)生影響;及(2)我們因在2022年上 半年對主要產(chǎn)品類別採用新包裝、生產(chǎn)工藝、配方或規(guī)格進行最新產(chǎn)品升級而作出價格調(diào) 整,致使我們的客戶需要一定時間應(yīng)對該價格調(diào)整,所以銷量受到了暫時性的影響。”

對于豆制品及其他產(chǎn)品的解釋為“(1)COVID-19疫情復(fù)發(fā)對我們的生產(chǎn)及交付產(chǎn)生影響;及(2)我們優(yōu)化營銷資源配置, 減少了部分豆制品及其他產(chǎn)品的營銷活動。”

也許,看到衛(wèi)龍今年下半年的數(shù)據(jù)表現(xiàn)之后,再回過頭看這個“暫時性”,或許能更全面一些。

03

大山之渠道短板

從衛(wèi)龍的招股書中得知,銷售主要還是依靠線下渠道。

*數(shù)據(jù)來源:衛(wèi)龍招股書

從增速的角度而言,線上渠道在2020及2021年遠(yuǎn)超過線下渠道。今年上半年屬于相對特殊的情況,部分地區(qū)直接導(dǎo)致物流停擺,因而線上也呈現(xiàn)增速為負(fù)的情況。

隨著線下商超渠道流量下降的趨勢,也許線上渠道將成為收入增長的重要來源。類比的話,正如同蔬菜制品于辣條而言,可以成為衛(wèi)龍在特定階段的最優(yōu)解決方案。

總結(jié):

讓“品類=品牌”有利有弊,利處很明顯,能鎖定消費者的決策行為,大幅瓜分品類蛋糕。弊的話在于也會伴隨品類衰退,而迅速丟失份額。

擺在衛(wèi)龍面前的問題,一是舊有大本營品類的產(chǎn)品技術(shù)革新。二是開發(fā)新的品類,以適應(yīng)消費者新時代的需求(如健康)。