文:頭豹

來源:頭豹(ID:leadleopard)

*本文部分援引于報告:《2022年中國復合調(diào)味料企業(yè)對比分析報告:寶立食品、日辰股份、安記食品》,首發(fā)于頭豹科技創(chuàng)新網(wǎng)。

10月28日晚間,寶立食品發(fā)布三季度業(yè)績公告,2022年前三季度共實現(xiàn)營業(yè)收入14.75億元,同比+28.41%;歸母凈利潤1.53億元,同比+5.15%。

從財報中不難發(fā)現(xiàn),復合調(diào)味料為寶立食品核心業(yè)務(wù),貢獻了一半的收入,在業(yè)績良好的表現(xiàn)下,10月31日當天,寶立食品股價逆盤大漲。

2022年7月15日,寶立食品在上交所主板掛牌上市,讓眾多投資人開始關(guān)注肯德基與漢堡王等餐飲連鎖巨頭品牌的上游:復合調(diào)味料行業(yè)。

在“科技與狠活”頗具爭議的當下,前有海天事件的影響,后有老干媽等老牌調(diào)味料競爭,復合調(diào)味料行業(yè)能否走出獨立行情?

不妨先從行業(yè)內(nèi)代表企業(yè)入手分析。

寶立食品、日辰股份、安記食品是復合調(diào)味料行業(yè)值得關(guān)注的三大優(yōu)質(zhì)企業(yè)。

每家企業(yè)都有自身的競爭優(yōu)勢與商業(yè)模式,未來在逐漸飽和的復合調(diào)味料行業(yè)中三家企業(yè)將激流勇進,探索行業(yè)發(fā)展與進步的方向。

積極上線創(chuàng)新產(chǎn)品(如寶立食品的輕烹解決方案)提升盈利能力,將成為三家企業(yè)未來搶占競爭先機的核心戰(zhàn)略。

本文,頭豹研究院將從行業(yè)現(xiàn)狀、產(chǎn)業(yè)鏈、業(yè)務(wù)布局對比、銷售渠道對比等角度為您分析中國復合調(diào)味料行業(yè)。

01

復合調(diào)味料行業(yè)現(xiàn)狀:行業(yè)界定

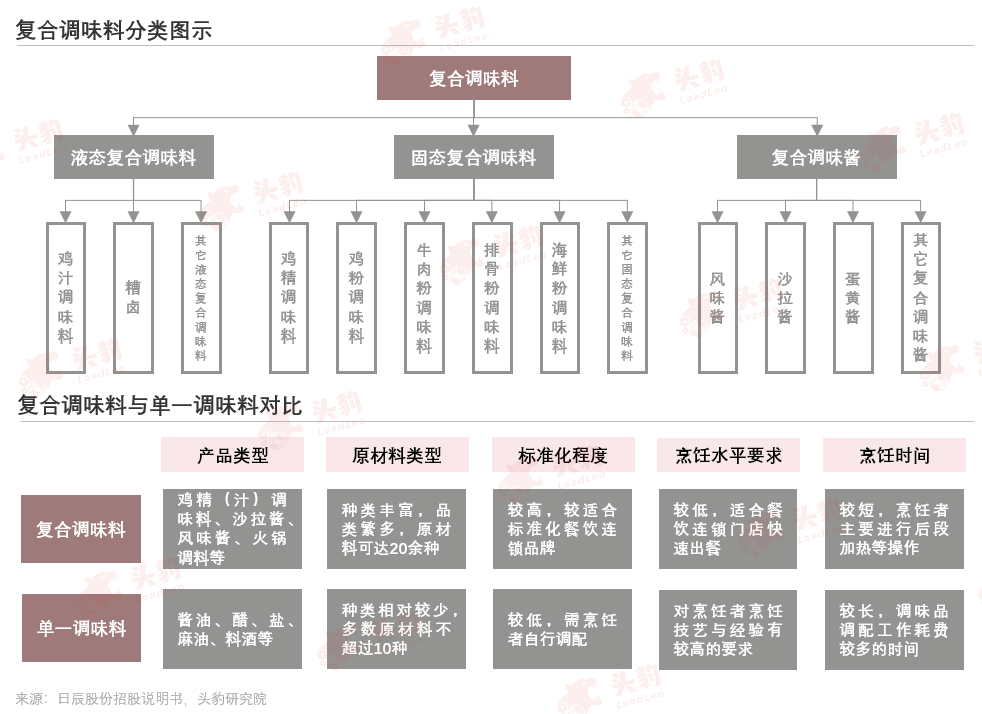

中國復合調(diào)味料行業(yè)已具有較長的發(fā)展歷史,行業(yè)細分品類較為明確

中國復合調(diào)味料行業(yè)起步于20世紀70年代,傳統(tǒng)的豆瓣醬、十三香、五香粉等復合調(diào)味料實現(xiàn)了工業(yè)化生產(chǎn)。2007年,國家標準《調(diào)味品分類(GB/T20903-2007)》將復合調(diào)味料定義為:用兩種或兩種以上的調(diào)味品配制,經(jīng)過特殊加工而成的調(diào)味料。經(jīng)過多年的發(fā)展,中國復合調(diào)味料行業(yè)已日益成熟,產(chǎn)品品種也日漸豐富,并呈現(xiàn)較強的地域化特征,在方便食品、餐飲門店、預制菜、家庭烹飪中具有不可或缺的地位。

相較單一調(diào)味料,復合調(diào)味料對烹飪水平要求較低,烹飪時間較短,具有較高的標準化程度

烹飪對技藝與經(jīng)驗有著較高的要求,傳統(tǒng)的單一調(diào)味料烹飪時材料準備及操作繁瑣,消費者或廚師使用時存在復雜性與差異性的問題,較難保持穩(wěn)定的口感。復合調(diào)味料可較大幅度簡化調(diào)味料調(diào)配的環(huán)節(jié),從而提升烹飪效率,并確保標準化的餐品口感,適合餐飲連鎖門店進行標準化出餐。

02

復合調(diào)味料行業(yè)現(xiàn)狀:產(chǎn)業(yè)鏈生態(tài)圈

中國復合調(diào)味料行業(yè)的上游在產(chǎn)業(yè)鏈中具有重要的地位

復合調(diào)味料在生產(chǎn)過程中通常會使用多種類的原材料,包括食鹽、糖、味精、辣椒紅色素、豬肉、牛肉、糧油、果蔬等,上游原材料供給的穩(wěn)定與價格的平穩(wěn)將直接影響復合調(diào)味料行業(yè)的產(chǎn)品產(chǎn)量與盈利能力,例如2022年上半年上海與深圳的疫情極大地影響了復合調(diào)味料原材料的生產(chǎn)與供給,并推高了原材料采購價格,對部分復合調(diào)味料企業(yè)造成了不利影響。

餐飲業(yè)目前仍然是復合調(diào)味料行業(yè)的核心銷售渠道

現(xiàn)階段,餐飲門店(尤其是大型連鎖餐飲門店)已成為復合調(diào)味料最重要的消費場景,以寶立食品為例,百勝(旗下?lián)碛锌系禄⒈貏倏偷炔惋嬈放疲┦瞧涞谝淮罂蛻簦?021年百勝銷售占比達到寶立食品總營業(yè)收入的21%。餐飲業(yè)渠道占復合調(diào)味料行業(yè)下游渠道比重達到50%,是復合調(diào)味料企業(yè)的必爭之地。

03

復合調(diào)味料行業(yè)現(xiàn)狀:投融資概況

中國復合調(diào)味料行業(yè)中的優(yōu)質(zhì)初創(chuàng)企業(yè)逐漸成為金融資本爭相投資的寵兒,這類初創(chuàng)企業(yè)將成為行業(yè)穩(wěn)步發(fā)展的推動力

隨著中國市場對復合調(diào)味料需求的快速上升,復合調(diào)味料行業(yè)逐步誕生了一批優(yōu)質(zhì)的初創(chuàng)企業(yè),這類企業(yè)依托創(chuàng)新的產(chǎn)品與銷售渠道,快速搶占復合調(diào)味料市場,逐步成為推動行業(yè)發(fā)展的新興力量。近年來,復合調(diào)味料已成為食品飲料領(lǐng)域的投資熱門賽道,在新式茶飲、咖啡等業(yè)態(tài)日益飽和的背景下,布局復合調(diào)味料業(yè)態(tài)成為眾多金融資本的重要策略。

金融資本的大力布局或?qū)⒓觿秃险{(diào)味料行業(yè)內(nèi)的競爭

截至2021年末,中國市場總共擁有超過4,000家復合調(diào)味料相關(guān)企業(yè),在金融資本陸續(xù)布局該行業(yè)的背景下,該行業(yè)未來將呈現(xiàn)逐步飽和的趨勢。在競爭逐步加劇的市場環(huán)境下,復合調(diào)味料行業(yè)將存在眾多資源整合與重新分配的機會,如何搶占競爭先機將是該行業(yè)內(nèi)企業(yè)面臨的核心難題。

04

復合調(diào)味料企業(yè)業(yè)務(wù)布局對比

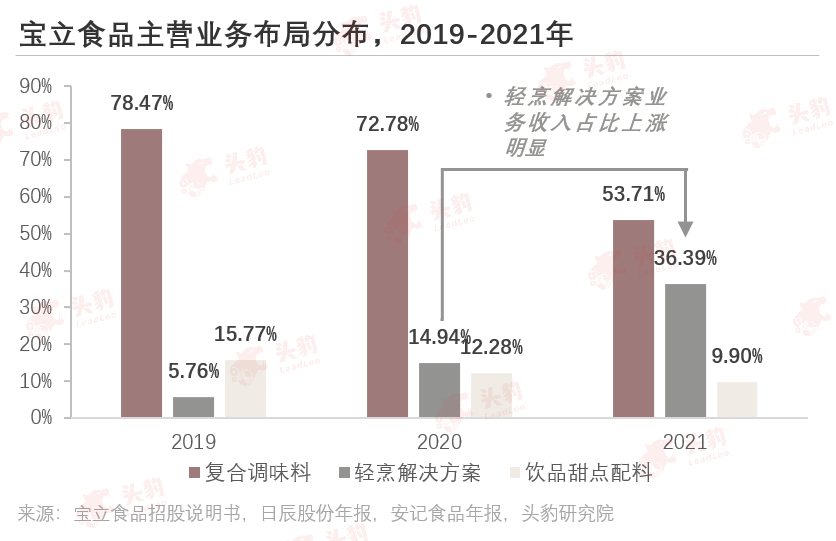

寶立食品近年來業(yè)務(wù)布局結(jié)構(gòu)有較大變動,輕烹解決方案的創(chuàng)新業(yè)務(wù)逐漸顯露頭角,日辰股份與安記食品的業(yè)務(wù)布局結(jié)構(gòu)則逐年保持一致。

最近3年來,寶立食品在主營業(yè)務(wù)布局結(jié)構(gòu)上有較大的變動:傳統(tǒng)復合調(diào)味料業(yè)務(wù)占比逐年下降,由2019年的78.47%減少至2021年的53.71%,而創(chuàng)新產(chǎn)品輕烹解決方案業(yè)務(wù)占比穩(wěn)步上升,由2019年的5.76%增長至2021年的36.39%。相較復合調(diào)味料,輕烹解決方案產(chǎn)品具有更高的銷售單價與毛利率,開拓輕烹解決方案業(yè)務(wù)有助于寶立食品提升企業(yè)盈利能力。

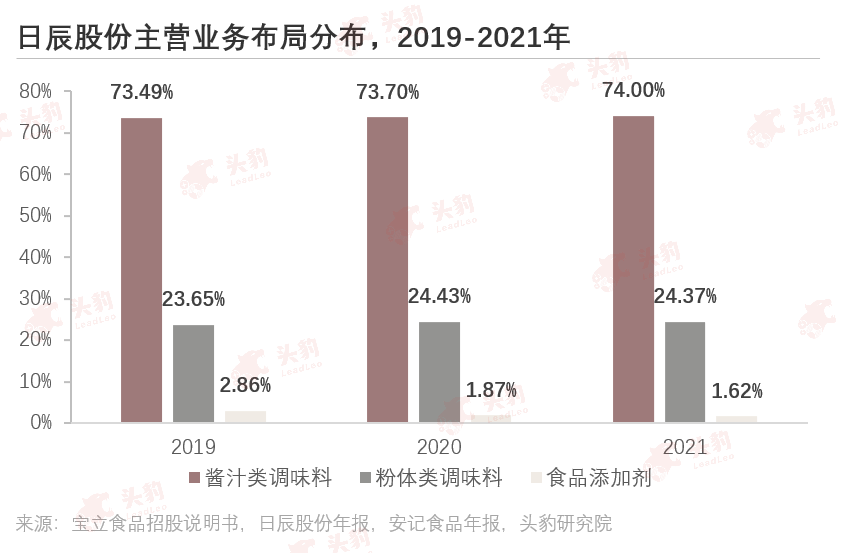

日辰股份主營業(yè)務(wù)布局結(jié)構(gòu)近年來處于穩(wěn)定的態(tài)勢,變動幅度較為微弱。2021年日辰股份復合調(diào)味料業(yè)務(wù)(包括醬汁類調(diào)味料、粉體類調(diào)味料)累計占比超過98%,醬汁類調(diào)味料占比高達74%。醬汁類調(diào)味料的較高占比源于日辰股份餐飲連鎖客戶對該類產(chǎn)品的較高需求,未來醬汁類調(diào)味料仍將是日辰股份的主力產(chǎn)品。

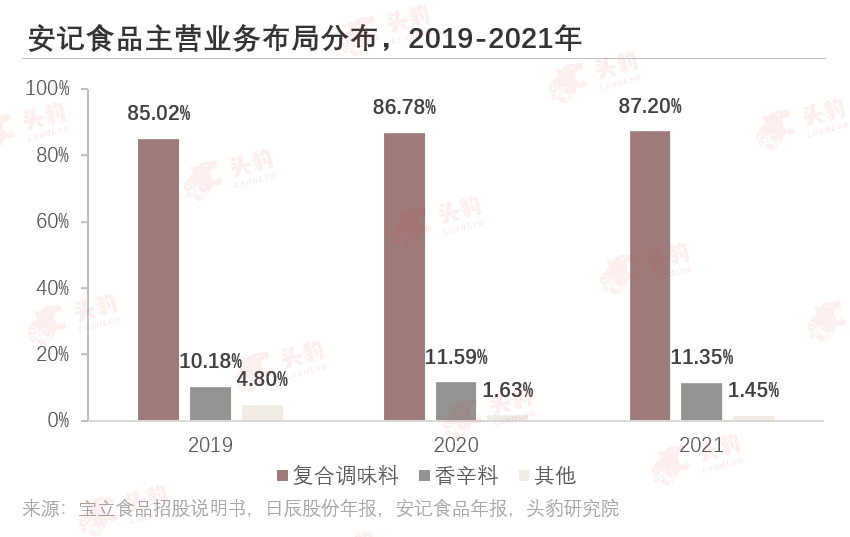

與日辰股份相似,2019-2021年間安記食品主營業(yè)務(wù)布局結(jié)構(gòu)基本保持一致,復合調(diào)味料業(yè)務(wù)是安記食品的絕對核心業(yè)務(wù),2021年該業(yè)務(wù)占比高達87.2%。除復合調(diào)味料業(yè)務(wù)外,香辛料也是安記食品的主營業(yè)務(wù)之一,2021年該業(yè)務(wù)占比達到11.35%。

05

復合調(diào)味料企業(yè)主要供應商對比

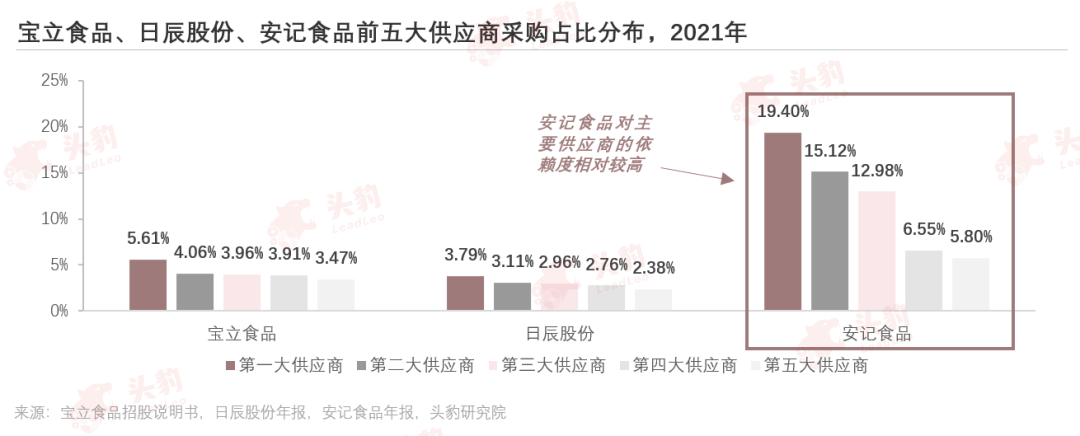

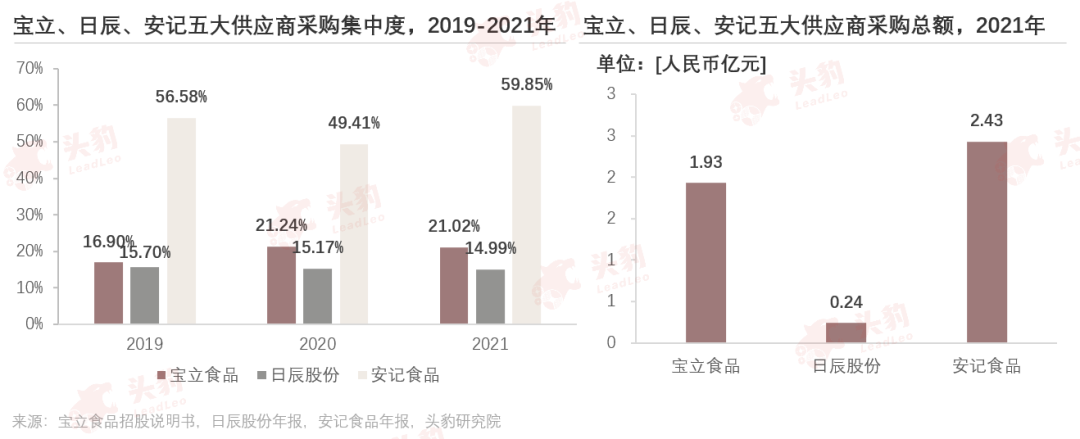

目前寶立食品與日辰股份采購集中度相對較低,二者對主要供應商的依賴度也相對較低

2021年,寶立食品前五大供應商采購集中度為21.02%,前五大供應商采購占比均低于6%,意味著寶立食品采購集中度較優(yōu),不存在依賴單一供應商的產(chǎn)能與供給,較分散化的采購結(jié)構(gòu)也可提升寶立食品的采購議價能力。過去3年間,日辰股份的采購集中度一直維持較優(yōu)的水平——其前五大供應商采購集中度在15%上下浮動,這有助于日辰股份避免主要供應商的過度依賴,提升議價能力。

安記食品采購集中度遠高于寶立食品與日辰股份,對主要供應商有較高依賴性

過去3年間,安記食品前五大供應商采購集中度始終保持高位,雖然2020年出現(xiàn)短暫下降,但2021年又上升至59.85%。較高的采購集中度雖然能為安記食品帶來采購規(guī)模優(yōu)勢,但對主要供應商的過度依賴將使企業(yè)議價能力下滑,并容易受到供應商產(chǎn)能波動帶來的不利影響。

06

復合調(diào)味料企業(yè)銷售渠道對比

近年來,電商渠道已逐漸成為復合調(diào)味料企業(yè)不可或缺的銷售渠道

隨著中國電商市場的快速發(fā)展,電商渠道對寶立食品、日辰股份、安記食品等復合調(diào)味料企業(yè)的重要性愈發(fā)突顯,除百勝等傳統(tǒng)餐飲連鎖品牌大客戶外,電商渠道是復合調(diào)味料企業(yè)優(yōu)先發(fā)展的主要銷售渠道。官方電商商城、京東、淘寶天貓已成為寶立食品、日辰股份、安記食品的重點布局場景,此外直播電商、生鮮電商等新興電商業(yè)態(tài)也值得復合調(diào)味料企業(yè)加大營銷布局。

寶立食品與日辰股份較依賴直銷渠道,安記食品則更青睞經(jīng)銷渠道

2021年,寶立食品直銷渠道銷售占比達到84.95%,可見其對直銷渠道的重視,而日辰股份直銷渠道銷售占比更是高達97.99%。直銷模式下企業(yè)將直面消費者,能根據(jù)消費者需求定制產(chǎn)品,并得到及時的售后反饋。安記食品更側(cè)重經(jīng)銷渠道:2021年其經(jīng)銷渠道銷售占比達到61.05%,注重經(jīng)銷渠道可減少企業(yè)庫存壓力,壓縮營銷各環(huán)節(jié)的成本,并可有效減小渠道風險。