“沒有什么是一頓火鍋解決不了的,如果有就兩頓三頓四頓五頓……”

網(wǎng)友們的這句話足以說明火鍋解決“問題”的能力,也足以說明它作為國民級美食的統(tǒng)治地位。尤其是在寒冷的冬季,一鍋熱騰騰的火鍋絕對是大多數(shù)人的飽腹首選。

按風(fēng)格劃分,常見的火鍋可以分為四大類:川式火鍋、粵式火鍋、京式火鍋以及其他火鍋。其中,辛辣的川式火鍋最受歡迎,2020年火鍋餐廳市場中川式火鍋占比64.9%;接下來是粵式火鍋、京式火鍋、其他火鍋,各自占比分別為14.4%、14.2%、6.6%。

近日,粵式火鍋連鎖店撈王遞交招股書,擬在香港證券交易所主板上市。旗下包含三個品牌:粵式火鍋“撈王鍋物料理”,迷你火鍋“鍋季”以及快速休閑餐廳“撈王心靈肚雞湯”。

除了2020年受疫情影響外,撈王近年的營收穩(wěn)步增長。2018-2021上半年,其收入分別為8.7億元、10.9億元、11.2億元和6.5億元;同期凈利潤分別為5905萬元、7991萬元、6744萬元和2145萬元。

值得注意的是,今年以來整個火鍋行業(yè)似乎并不受資本待見,頭部企業(yè)海底撈和呷哺呷哺的股價都遭遇大幅下跌。撈王選在這個時間點上市,能獲得投資者青睞嗎?

紅海市場的新故事

撈王創(chuàng)始人趙宏澤1976年出生在中國臺灣,2010年他在上海開出首家撈王粵式火鍋店。

在此之前,他已經(jīng)有了近6年的餐飲從業(yè)經(jīng)驗,只不過這些經(jīng)驗都不太順利。早先,自助火鍋在臺灣火爆時,他曾經(jīng)跟風(fēng)開了店,但4年后無奈倒閉。其后,在江浙菜風(fēng)靡時,他又到杭州開過一家杭幫菜館,再次鎩羽而歸。不過,這些經(jīng)驗都沒有白費,通過觀察江浙一帶人民的飲食習(xí)慣,趙宏澤找到了一片空白之地——粵式火鍋。

江浙人民飲食清淡,但2009年時,火鍋行業(yè)還處于川渝火鍋為首的時代,這并不符合當(dāng)?shù)厝说目谖丁?/font>

因此趙宏澤認(rèn)為主打不辣、健康養(yǎng)生的豬肚雞可以在這里找到一席之地。于是屢戰(zhàn)屢敗的他將廣東名菜豬肚雞帶到上海,并開出第一家粵式火鍋店,“撈王”品牌也由此誕生。

圖片來源:招股書

到了2017年,撈王又推出兩張副牌——健康小鍋“鍋季”和臺式麻辣鍋“赤鼎”,用多產(chǎn)品戰(zhàn)略滿足不同消費者的喜好。根據(jù)《中國餐飲報告2019》,無論是口味、環(huán)境和服務(wù),撈王都位列餐飲品牌首位。

不過公司的營收增速卻在放緩,2019年和2020年,撈王的營收同比增速分別為25.7%、2.74%,大幅下降;同時期內(nèi),公司的凈利潤增速分別為35.32%和-84.39%,由正轉(zhuǎn)負(fù)。

所以雖然撈王找到了一條相對具有差異性的賽道,但是其不可避免地受到疫情影響。好在公司整體毛利率較為穩(wěn)定,2018-2020年撈王毛利率分別為65.6%、65.1%及63.1%,2021年上半年,公司毛利率約63.8%。

新玩法掘金火鍋市場

按2020年收入計,撈王在中國粵式火鍋餐廳市場中排名第一,市場份額為1.7%。

撈王之所以可以躋身粵式火鍋的頭部梯隊,一方面通過走白湯路線打出差異化,另一方面在營銷、品牌運(yùn)營上也頻頻發(fā)力。

撈王抓住年輕人的方法主要有三招,品牌人格化、跨界合作和會員體系。

首先,將品牌人格化,吉祥物就是最好的載體之一。撈王做了兩個IP,分別是撈小匠和撈小愛;前者代表的是匠心,也就是“用好料”,它以自媒體為主要端口,人設(shè)是身邊一個愛吐槽抖機(jī)靈的朋友;撈小愛代表的是“用愛心”,它以門店端為重心,在傳統(tǒng)客服基礎(chǔ)上,增加更多的互動福利。

這兩個IP和撈王企業(yè)的核心息息相關(guān)。在發(fā)展壯大的過程中,撈王找到了企業(yè)核心——“用愛傳遞好味道”,還找出了愛的三大基石——用愛心、用好料、用榜樣。

左:撈小愛,右:撈小匠

其次,為了讓品牌年輕化,撈王專門做過顧客畫像調(diào)研。為了抓住年輕顧客,撈王聯(lián)合在年輕人中有影響力的品牌進(jìn)行跨界合作,比如日本屁桃君IP、五月天樂隊的潮牌StayReal以及深夜食堂IP。此外,撈王還和珍愛網(wǎng)合作舉辦活動,憑借火鍋獨特的社交屬性提供2人食,幫助年輕人搭建愛的橋梁。

最后,撈王用幾年時間搭建了一套自己的會員體系。招股書透露,截至最后實際可行日期,撈王擁有超過860萬名注冊會員,其中約78.4%為18至35歲的年輕人群;會員用戶90天內(nèi)的再次就餐率為13.6%。

并且,撈王在招股書中提到,除會員系統(tǒng)外,公司一般不會在所有的撈王鍋物料理及其他餐廳開展任何促銷活動或折扣。這就加快了愛好火鍋的食客們成為會員的步伐,按撈王自己的表述,這些會員貢獻(xiàn)了公司總收入的約60%。

憑借一系列操作,撈王得以在幾年間快速壯大,其實不僅是撈王在瘋狂擴(kuò)張,已在港股上市的呷哺呷哺和海底撈近兩年也加快圈地。

說到底,連鎖火鍋店依然是個規(guī)模化的生意,規(guī)模大在一定程度上就意味著更高的市場知名度、更高的市占率以及更強(qiáng)勢的供應(yīng)鏈話語權(quán),進(jìn)而有可能演化為業(yè)績上的優(yōu)勢。

資本還愛“吃”火鍋嗎?

如果撈王成功上市,港股有可能呈現(xiàn)出海底撈、呷哺呷哺和撈王的火鍋“三國殺”。但投資者真的看好火鍋嗎?對于這個疑問,從資本對待海底撈和呷哺的態(tài)度上或許可以看出端倪。

海底撈2018年9月上市時,估值100億美元,發(fā)行價每股17.8港元;截至今年9月9日收盤,海底撈報每股31港元,市值1692億港元左右,三年時間里漲幅超70%,可以說是讓一部分人賺的盆滿缽滿。

但如果將時間線縮短可以發(fā)現(xiàn),海底撈從今年2月份股價最高點的85港元左右,一直跌到如今的31塊,幾個月內(nèi)蒸發(fā)了超過2940億港元的市值。

除了股市表現(xiàn)不理想,大型機(jī)構(gòu)對海底撈的態(tài)度也開始變臉。麥格里維持宣布對海底撈“中性”評級,但目標(biāo)價由45港元下調(diào)31%至31港元。瑞信更是將目標(biāo)價由50港元大幅至32港元。

另一邊,標(biāo)普也將海底撈的展望由“穩(wěn)定”下調(diào)至“負(fù)面”,信用評級為“BBB”。原因是海底撈在優(yōu)化新門店方面的努力可能達(dá)不到預(yù)期,如果不能在2022年放緩快速擴(kuò)張的步伐,該公司的去杠桿化也可能會遭遇阻力。

無獨有偶,呷哺呷哺的股價也從今年2月11日的最高點每股27.12港元跌到9月9日收盤的7.64港元,不到七個月時間里跌超71%,用“腰斬”已經(jīng)形容不了其慘狀。

雪上加霜的是,就在8月底,呷哺呷哺行政總裁賀光啟透露呷哺呷哺將關(guān)閉200家門店,因為“部分門店出現(xiàn)了嚴(yán)重的選址錯誤,導(dǎo)致虧損。”

而實際上,呷哺呷哺的增長乏力在2015年之后就初現(xiàn)端倪。財報顯示,呷哺呷哺凈利潤增速從2015年86.52%逐年下降到2018年的10.00%,2019年則首次出現(xiàn)負(fù)增長,同比增幅為-37.7%。2020年疫情突襲成為壓垮呷哺呷哺的最后一根稻草,公司在這一年的凈利潤增長率是-99.36%。

鑒于呷哺呷哺的業(yè)績表現(xiàn),花旗、中金、華興證券、麥格理等機(jī)構(gòu)均下調(diào)了該公司的目標(biāo)價。

相比于上面兩家公司,撈王在門店數(shù)量上并不占優(yōu)。截至2021年6月30日,海底撈門店總數(shù)為1597家,呷哺呷哺門店數(shù)為1077家,而撈王僅有136家,完全不在一個量級上。

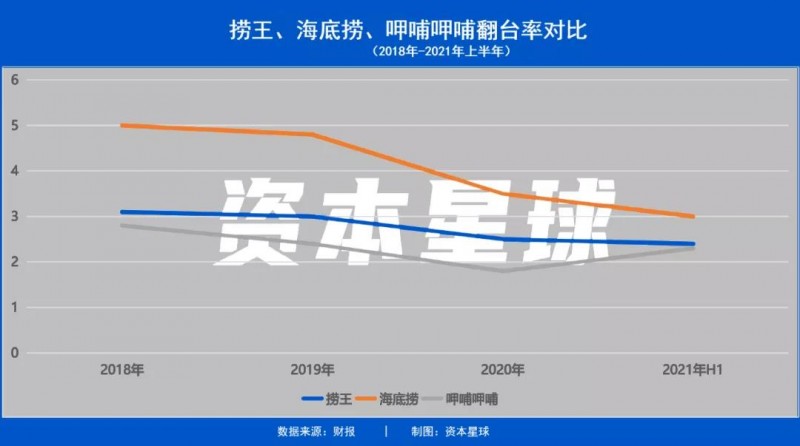

以餐飲行業(yè)最為看重的翻臺率來對比,海底撈2018年-2020年的翻臺率分別為5.0次/天、4.8次/天、3.5次/天。同期呷哺呷哺的翻臺率分別為2.8次/天、2.4次/天、1.8次/天。

而撈王,2018年-2020年度的翻臺率分別為3.1次/天、3.0次/天、2.5次/天,2021年上半年則下滑至2.4次/天。顯然,從翻臺率來看,撈王遠(yuǎn)遠(yuǎn)不及海底撈,但略優(yōu)于呷哺呷哺。

因而,從上市估值角度分析,在門店不占優(yōu)勢的前提下,翻臺率這一核心指標(biāo)可能會較大程度影響投資者對撈王的價值判斷。

海底撈和呷哺呷哺兩大巨頭的失速,也讓火鍋賽道再次進(jìn)入一級市場投資者的眼睛里,畢竟每個人都想投出下一個“海底撈”。

這也讓普通的火鍋生意進(jìn)化出了多元形態(tài),周師兄、巴奴火鍋這種“一招鮮吃遍天”的算是一種,以陳赫“賢合莊”、鄭愷的“火鳳祥”為代表的明星火鍋算是一種,沾了宅經(jīng)濟(jì)光的自嗨鍋、莫小仙也算一種,它們都已經(jīng)站在了風(fēng)口上。

在一級市場獲得融資后,這些品牌勢必要加速擴(kuò)張,也一定會蠶食掉海底撈、呷哺呷哺和撈王一部分市場份額。

在這樣的格局下,撈王既要追趕前面的海底撈和呷哺呷哺,又要提防一眾新興品牌,前有狼后有虎,日子并不好過。