3月29日晚間,休閑零食企業良品鋪子披露2020年年報。年報顯示,公司2020年營業收入78.94億元,同比增長2.32%;歸屬于母公司股東的凈利潤為3.44億元,同比增長0.95%。作為一家總部在武漢的企業,疫情影響下仍實現營收和凈利潤雙增長實屬不易。

但疫情給線下業務帶來的打擊不容小覷,相比2018年、2019年營業收入增速分別為17.58%、20.97%,凈利潤增速分別為520.65%、42.68%,良品鋪子此次業績增長幾乎停滯、增長速度呈現斷崖式下滑。

不久前,良品鋪子更是陷入食品安全問題的漩渦。

網友劉女士在社交平臺曝光,自己在良品鋪子淘寶旗艦店購買的保質期內產品出現衛生問題,要求公開道歉。而店鋪客服表示只進行賠償不予公開道歉,并要求劉女士在接受1000元退款后不再投訴和追究責任。

此事很快登上熱搜,許多網友都表示自己也遇到過類似情況。更有不少消費者在留言中吐槽,“沒良品,更沒良心”,“良品鋪子量越來越少,價格越來越高,質量越來越差”。

對此,良品鋪子公司向媒體表示,對于消費者在購買產品和后續溝通期間的不愉快體驗表示誠摯歉意,已成立調查小組希望進一步溝通并給出消費者滿意的解決方案。但至今,良品鋪子官方微信公眾號、官方微博賬號一直沒有公開表態或公布溝通結果。

實際上,近些年網紅零食品牌頻繁發生此類問題。新浪黑貓投訴平臺數據顯示,截至2021年4月11日,關于良品鋪子的各種投訴有710件,關于百草味的有892件,關于三只松鼠更是多達1217件,其中大多都是食品衛生和質量問題。

這或許與其特有的代工生產模式有關——品牌只負責運營和銷售產品,生產環節外包給多家供應商,品牌對生產缺乏有力的管控,產品品質自然沒有足夠的保障。

打著“高端化”的旗號,賣著缺乏保障的產品,難道就是網紅零食的真面目?

01

代工模式難高端

縱觀零食行業各品牌2020年成績,三只松鼠仍以近百億營收領跑,洽洽、鹽津鋪子等也有不容小覷的增長潛力。

財報數據顯示,2020年三只松鼠實現營收97.94億元、凈利潤3.01億元,同比增長-3.72%、26.21%;洽洽食品實現營收52.89億元、凈利潤7.9億元,同比增長9.35%、30.89%;鹽津鋪子實現營收19.59億元、凈利潤2.42億元,同比增加39.99%、88.83%。

正如良品鋪子曾在財報中所說:“隨著新進入休閑食品行業的企業和品牌增加,如果公司不能繼續保持行業領先地位和差異化競爭優勢,可能將導致公司產品銷量下滑或售價降低,從而影響公司財務狀況和經營業績。”

產品包裝上亮眼的高端零食四字,映射出良品鋪子想要逃出同質化競爭的渴望。2019年以來,良品鋪子一直試圖通過高端化戰略突圍。

何為高端零食?應當是更優質的原材料、更好的研發工藝帶來更高的食品品質,從而獲得品牌溢價。但良品鋪子的高端化戰略似乎有些“跑偏”。

在營銷、包裝、價格上,良品鋪子動作不斷,比如升級品牌logo、以2500萬高價簽下吳亦凡和迪麗熱巴作為品牌代言人、與大牌設計師合作推出高端年貨禮盒、提高線下渠道零食售賣價格等。

但在消費者最關注的產品上,良品鋪子和三只松鼠等同類品牌并沒有拉開明顯差距,皆由代工廠生產,研發費用占比都比較低。

據良品鋪子招股書顯示,2015年、2016年、2017年、2018上半年其銷售費用分別為7.19億元、9.52億元、10.55億元、5.68億元,占同期收入的比重高達20%左右;而研發費用只有525.53萬元、2550.44萬元、2014.53萬元、952.08萬元,2500萬元的代言費用抵得上整整一年的產品研發費用。

重營銷、輕研發,良品鋪子本質上還是在做流量品牌。

星瀚資本合伙人楊歌告訴億歐EqualOcean:“如果在產品質量監控、生產研發上的成本分配是有限的,那么它可能從財務上就沒想明白什么是高質量食品。”

在楊歌看來,做消費零售最重要的是降本、增效、產品質量和用戶體驗這四個指標。在中低端市場更看重成本和效率,極致性價比才能給消費者帶來更好的用戶體驗;但高端市場一定是質量在先,對產品質量的把控要做到極致,然后才講效率和成本。

楊歌直言,代工生產始終不是做高端產品的真正有效方法。

“傳統OEM生產商都有同質化、無差異化的特點,如果隨便抓兩個來就能做高端商品,那最后砸的就是自己的品牌。即便非得用代工生產,也一定要選擇對質量要求非常細膩和高端的平臺,然后不惜早期的成本來進行合作,唯有這樣才能建立高端市場。”

02

品質才是護城河

相比同質化嚴重的一眾網紅零食品牌,傳統零食品牌洽洽或許是更值得借鑒的樣板。

財報數據顯示,2020年洽洽食品實現營收48.37億、52.89億元,只有良品鋪子、三只松鼠的一半多;但其凈利潤為6.04億、7.9億元,是良品鋪子、三只松鼠的兩倍甚至更多。

洽洽是典型的傳統制造型企業,對上游供應鏈和生產端的強勢把控,能夠有效避免代工模式下生產過程不透明的問題,讓其將食品安全和產品品質牢牢抓在自己手中。

更重要的是,成立20年的洽洽已經構筑起以瓜子產品為核心的護城河。

棧道資本創始合伙人吳志偉告訴億歐EqualOcean,洽洽是瓜子品類的頭部玩家,它已經成為一個品類的代名詞。在單品類的優勢基礎之上,洽洽往堅果領域不斷擴品類,在擴品類的節奏把握、產品的升級迭代、價格的定位上都做得相當不錯。

良品鋪子沒有從打造具有爆破力的產品下手,去和三只松鼠、好想你等品牌進行區分,而是希望通過打造高端品牌的定位突圍。但在零售咨詢人士王元盛看來,零食這個產品品類注定不能走過于昂貴的路線,保持適當的性價比是必須的,否則很難持續擴大顧客規模和維系復購能力。

良品鋪子的高端化之路,確實正面臨諸多質疑。

不久前良品鋪子一年鎖定期剛解禁,便遭高瓴減持。對此良品鋪子表示:“本次減持計劃不會對公司治理結構、持續性經營產生影響。”吳志偉和王元盛也認為,高瓴減持是因為投資時間已經到了,獲利減持是很正常的行為,不應該被過度解讀。

不過在楊歌看來,高瓴作為一個較為成熟的機構,除非遇到一些特殊政策問題,或者產業布局出現變化,才有可能會做出減持的舉動。此次減持已經是一個比較明顯的信號,對良品鋪子未來發展的看法不言而喻。

楊歌直言,良品鋪子目前要做的是先打通中端市場。如果沒有足夠的能力針對高端市場做產品研發,不如先重新做產品定位,發揮目前具有的成本效率優勢穩定市場占有率,然后再去提高端二字。

吳志偉也認為,良品鋪子“高端零食”的概念并不是那么恰當。他認為,在消費者心中并沒有高端零食、低端零食之分,不是價格提高了就叫高端零食。與其強調“高端零食”的偽概念,不如專心做高品質零食,將注意力更多放到品質而不是價格上。

03

線下優勢仍明顯

盡管良品鋪子的高端化戰略頗受質疑,但其在零食行業中的領先地位不可否認,在產品結構、企業運營能力、渠道布局等多個方面仍具有長足優勢。

在產品結構上,良品鋪子的品類分布更加均衡,糖果糕點、肉類零食、堅果炒貨、果干果脯、素食山珍五大類產品的收入占比分別為24%、23%、18%、11%和8%。

三只松鼠、好想你主打堅果炒貨產品,營收占比分別為54%、43%;洽洽食品以瓜子業務起家,2017年起開拓炒貨堅果業務,營收合計占比約86%;來伊份主打豆制品、水產品、肉制品;鹽津鋪子以蜜餞、豆制品起家,2017年擴充烘焙生產線。

在企業經營效率上,良品鋪子的庫存周轉率一直遠高于行業水平。

億歐EqualOcean消費事業部分析師楊良表示,庫存周轉率核心反映的是企業的營運能力,能夠體現一家零售企業產品銷售、內部管理層面的效率。

2019年良品鋪子的庫存周轉率是4.77,而三只松鼠、好想你、洽洽、鹽津鋪子分別是3.21、2.22、2.36、3.33。這表明良品鋪子的存貨周轉速度較快,存貨管理水平較高。

在渠道方面,良品鋪子的線上線下布局也較為均衡,2006年開始拓展線下業務,2012年開始大力發展線上,已形成了電商+線下連鎖(門店&直營)的全渠道布局。

華安證券研究所報告顯示,2019年良品鋪子線上線下幾乎是平分秋色,收入占分別為48%和52%。相比之下其他品牌渠道較為單一,三只松鼠、好想你以電商為主,2019年線上業務占比達98%、86%;來伊份則以線下直營為主,線下業務占比87%。

東方證券研究所數據顯示,專注于線上的三只松鼠2018年和2019年銷售凈利率分別為4.3%和2.4%,渠道均衡的良品鋪子2018年和2019年銷售凈利率分別為3.9%和4.5%,前者明顯下降,后者則是上升。

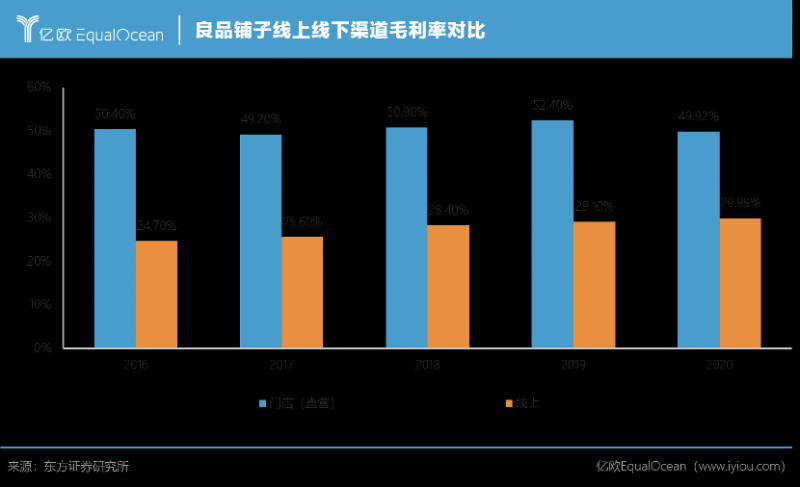

這與線上長期處于低利潤競爭環境有關,線上渠道毛利潤明顯低于線下渠道毛利率。

王元盛告訴EqualOcean,線上的流量日趨飽和且越來越昂貴。這在三只松鼠身上表現得尤為明顯,導致增量不增收、毛利持續下滑、股價持續下挫。

不僅如此,線上經營非常容易受到平臺流量政策的影響。“如果你的品牌渠道只依賴于電商,流量始終被別人掌控,那是十分可怕的。”吳志偉直言。

?

?

從長遠來看,公司必須進行線下渠道拓展,而不能僅僅依賴于線上渠道。

線下渠道主要包括商超渠道、流通渠道和自建門店渠道。商超、流通渠道物理空間有限,而且已經被洽洽等具有核心大單品優勢的傳統企業占據,后來者想要進入很難;相比之下,線下自建門店已經變成重要的獲客來源。

“線下連鎖門店的模式探索也是需要時間的,三只松鼠一度線下門店擴張兇猛,但實際上在線上線下產品管理、價格體系上并未做出明顯區隔。”吳志偉表示。

而良品鋪子2020年門店總數已達到2701家,相比2019年凈增加285家。王元盛表示,在線下拓店尋址越來越難的情況下,良品鋪子擁有的近3000家線下門店和經營經驗,已經形成了獨到的優勢。

04

寫在最后

零食行業加速內卷,未來誰將是王者?

楊歌認為,未來將是線上線下多渠道并存的狀態,只有能夠處理好各類渠道、流量達到平衡的公司,才能占據絕對的優勢地位。

多位投資人和零食行業資深從業者告訴億歐EqualOcean,如果這類平臺型零食品牌將會走出一家龍頭企業,那么更大的可能會是良品鋪子。

吳志偉表示,良品鋪子接下來要做的就是線上線下穩步發展,控制擴張的節奏、提高市場占有率,加強對供應、產品質量的控制和新品的研發,最后“一統江湖”。