1

乳制品

1.1 乳制品概念

乳制品:指使用牛乳或羊乳及其加工制品為主要原料,加入或不加入適量的維生素、礦物質和其它輔料,使用法律法規及標準規定所要求的條件,經加工制成的各種食品。乳制品包括液體乳類、乳粉類、煉乳類、干酪類以及其它乳制品類[1]。

1.2 乳制品發展現狀

經過70多年的發展,中國已經成為乳制品生產和消費大國。在產量方面,2019年全國乳制品產量為2719.4萬噸,同比增長5.6%。在銷售收入方面,一直處于穩步增長態勢,2019年中國乳制品銷售規模達4196億元。

(數據來源:國家統計局)

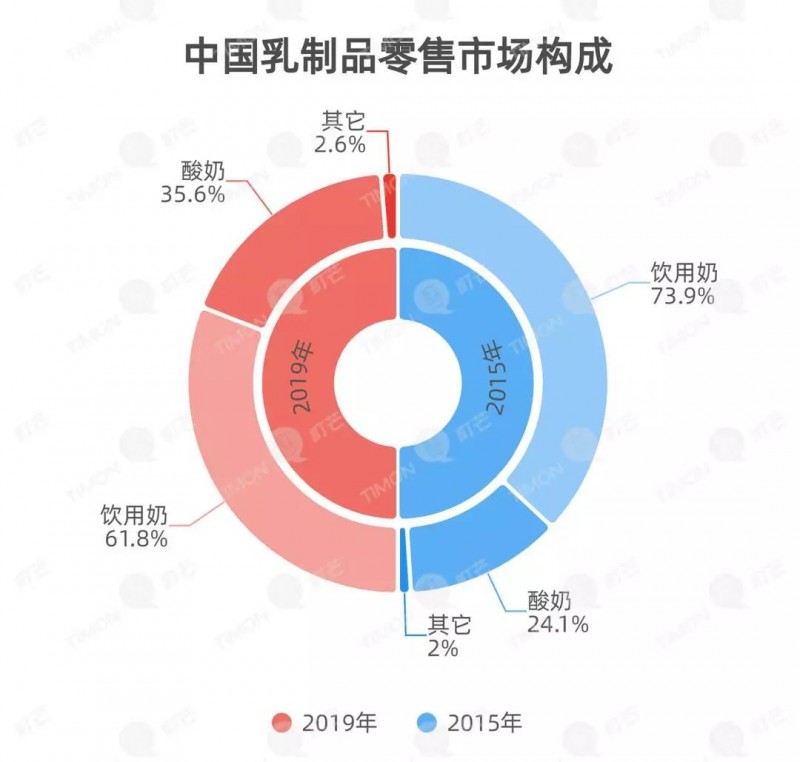

從乳制品市場消費構成來看,飲用奶在2019年以61.8%的占比排名第一,第二大品類是酸奶,占比達到35.6%。同2015年相比,2019年酸奶品類的市場占比不斷擴大,并且擴大的趨勢將會持續,預計到2024年酸奶品類的市場占比將會達到42.2%。

(數據來源:食品行業研究中心)

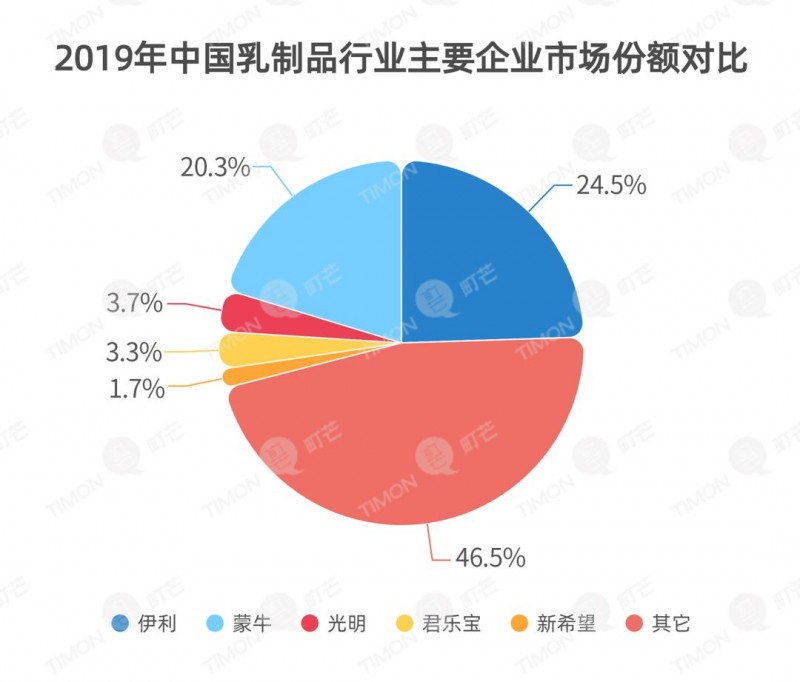

當前乳制品行業呈現少數全國性大企業與眾多地方企業并存的競爭格局。

按照企業知名度、經營規模和整體實力來劃分,大致可以分為以伊利股份、蒙牛股份以及光明乳業為代表的全國性乳制品企業和以新乳業、三元股份為代表的區域性乳制品企業,第三類為地方性乳制品企業。這三個類別相互補充,相輔相成,并且具有自己的特點和市場風格。

2019年伊利和蒙牛在乳制品行業市場份額中共計占比44.8%,分別占比24.5%和20.3%。整體來看,乳制品市場已經形成了穩固的雙寡頭競爭格局。

(數據來源:Euromonitor)

1.3 乳制品消費者畫像

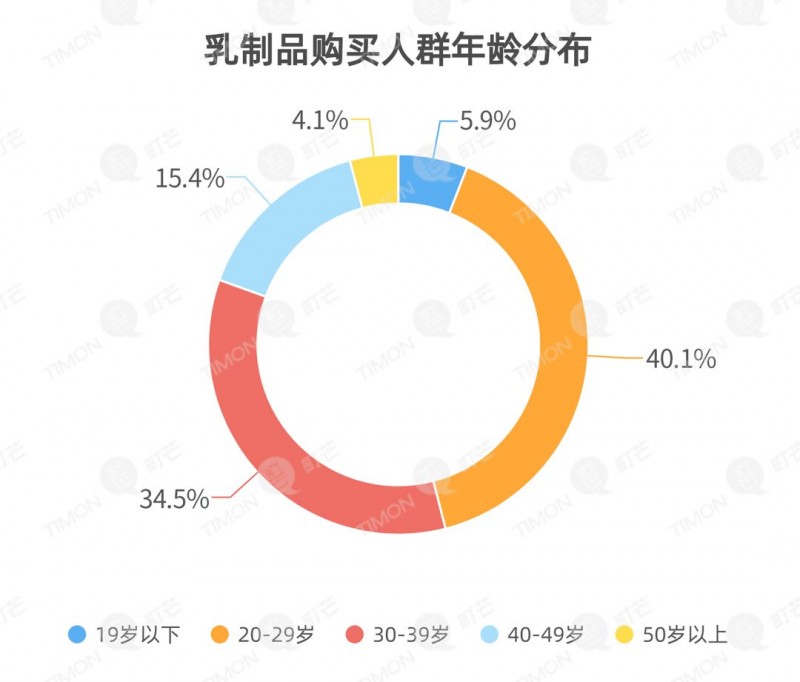

根據互聯網調查數據顯示,乳制品購買者中49.6%為男性,50.4%為女性,年齡主要集中在20至49周歲,占比達90%,其中20-29周歲年齡段的購買者占比最多,為40.1%,平均年齡為31.9歲。已婚人士占比65%,已婚已育的占比54.3%,這類人群是乳制品的主要購買人群。

(數據來源:新生代市場監測機構)

在消費水平方面,消費者購買力的強弱與個人收入有關。個人收入越高,消費者的乳制品購買力越強,收入在8000元以上的消費者占比最多,為42.1%,2999元以下的占比為5.9%。消費人群的平均薪資約為9102元。

(數據來源:新生代市場監測機構)

1.4 乳制品選購依據

2020年10月,町芒研究院針對消費者“乳制品選購動機”以及“購買偏好”,進行了專項在線問卷調查。

(數據來源:町芒研究院)

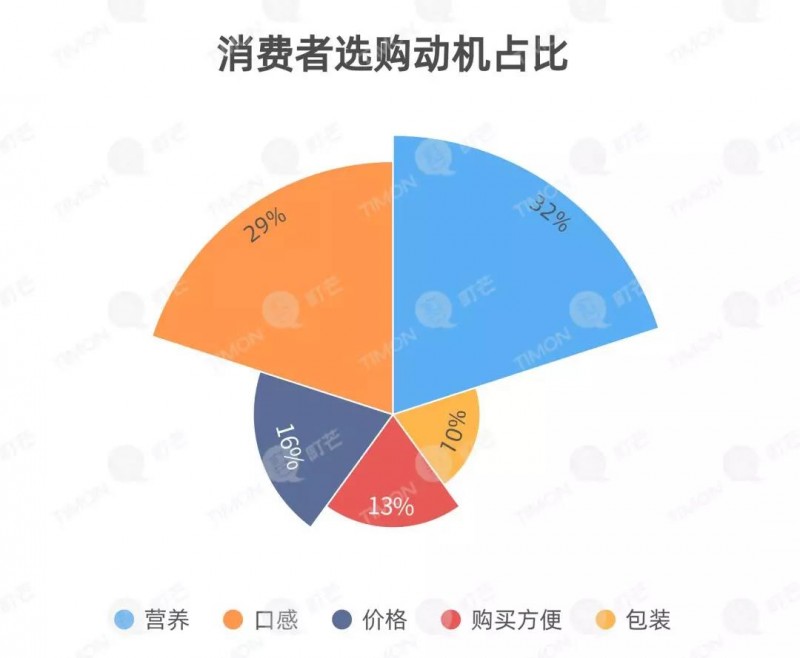

町芒研究院調研結果顯示,32%的消費者選購乳制品是因為乳制品的營養豐富,可以補充人體所需的蛋白質、鈣,并將其作為日常必備的食品;29%的消費者因為乳制品細膩、醇香、酸甜的口感而欲罷不能,頻頻選購;16%的消費者受價格影響較大,看到產品打折促銷就瘋狂選購;13%的消費者因為電商、超市等渠道提供了便利的送貨服務而多頻次購買乳制品;10%的消費者比較注重產品的包裝,認為“顏值即正義”,愿意為此買單。

(數據來源:町芒研究院)

在購買偏好上,54%的消費者更傾向于購買國產品牌,35%的消費者愿意為更好的外國品牌付出更高的價格,僅11%的消費者不注重品牌。由此可以看出,品牌對消費者的購買選擇影響較大。

2

乳制品測評

乳制品品牌及品類的豐富多樣化,無疑加大了消費者在購買時的難度。為了解決消費者的選擇困難,幫助消費者選擇“安全、健康、營養”的乳制品,町芒研究院評測團隊從執行標準(Standard)+品質標準(Quality)+感官標準(Sensory)三個維度綜合評測產品,得出該款產品的最終指數,即町芒優選指數(DCI),DCI數值越高代表產品綜合品質越好(不符合町芒執行標準,不參與町芒研究院優選)。

(數據來源:町芒研究院)

截止到2020年10月,町芒研究院評測產品包括乳制品類、方便食品類、休閑零食類、兒童輔食類、兒童零食類、女性食品類、節日特色食品類、調味料類及現制奶茶飲品類等160余款,涉及3000多個品牌,評測樣品量接近10000余個。其中,所評測的乳制品7類,涉及品牌80多個,樣品量達300多款。在品牌方面,既有伊利、蒙牛、君樂寶、三元、光明等一些國內知名品牌,還包括一些網紅品牌(認養一頭牛、百菲酪、樂純)、進口品牌(德亞、小貝勒、樂荷、艾恩摩爾)、小眾品牌。在品類上,涵蓋純牛奶、水牛奶、酸奶、無糖酸奶、兒童乳、奶酪、奶片等。

3

乳制品DCI指數分析

(數據來源:町芒研究院)

注:5分以上是指5分≤DCI<6分,其它同理。

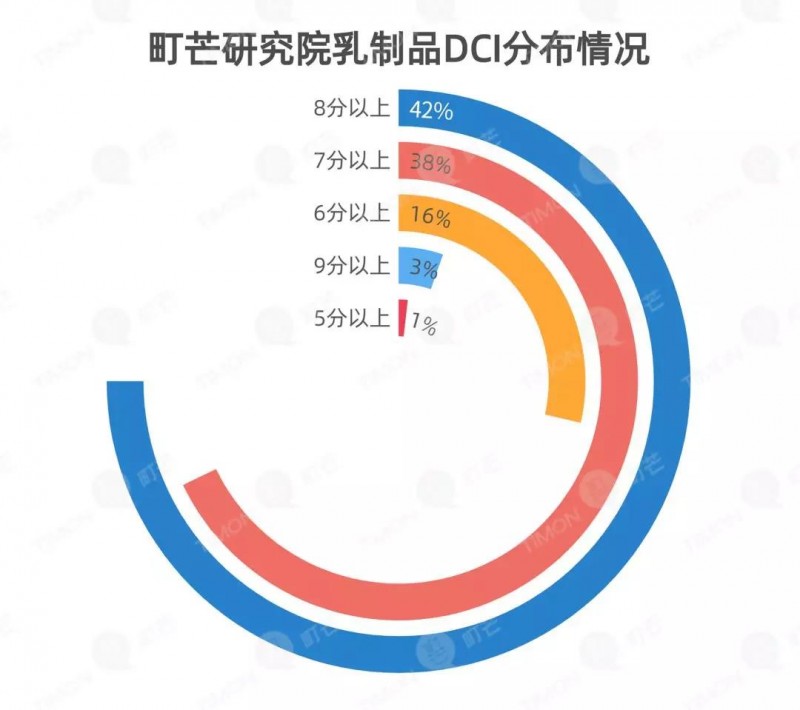

據町芒研究院對乳制品的DCI統計分析后發現,評測樣品的分值跨度較大,可分為5個等級。DCI能夠達到9分以上的產品僅占評測樣品的3%;8分以上、7分以上的產品占比較大,分別為42%、38%;6分以上的產品占比16%;5分以上的產品占比最少,為1%。

下面我們從標準評測、品質評測、感官評測三個維度分析影響DCI整體分值的原因。

3.1 標準評測

町芒研究院從食品添加劑種類及限量添加劑等多個維度對乳制品進行了深度解析。添加劑根據食品中的用量主要分兩種,一類是按需添加,一類是限量添加,町芒研究院主要對限量添加劑種類進行評判,其數量越多,標準評測星級越低。

(數據來源:町芒研究院)

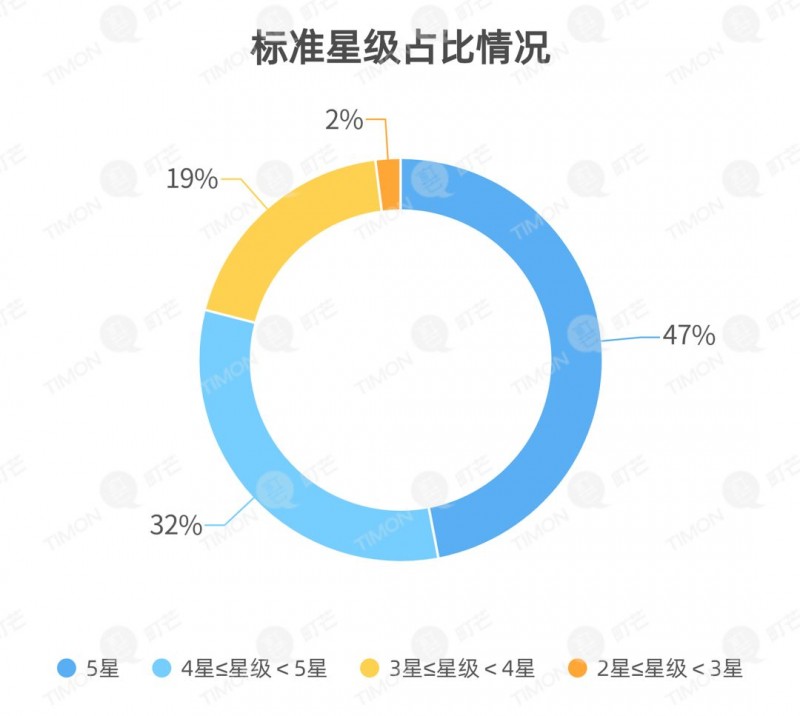

經町芒研究院統計,5星的產品占比較高,為47%;星級在4星-5星之間的產品占比32%;在3星-4星之間的產品占比19%;在2星-3星之間的產品占比2%,可以看出乳制品的標準星級整體較高。

(數據來源:町芒研究院)

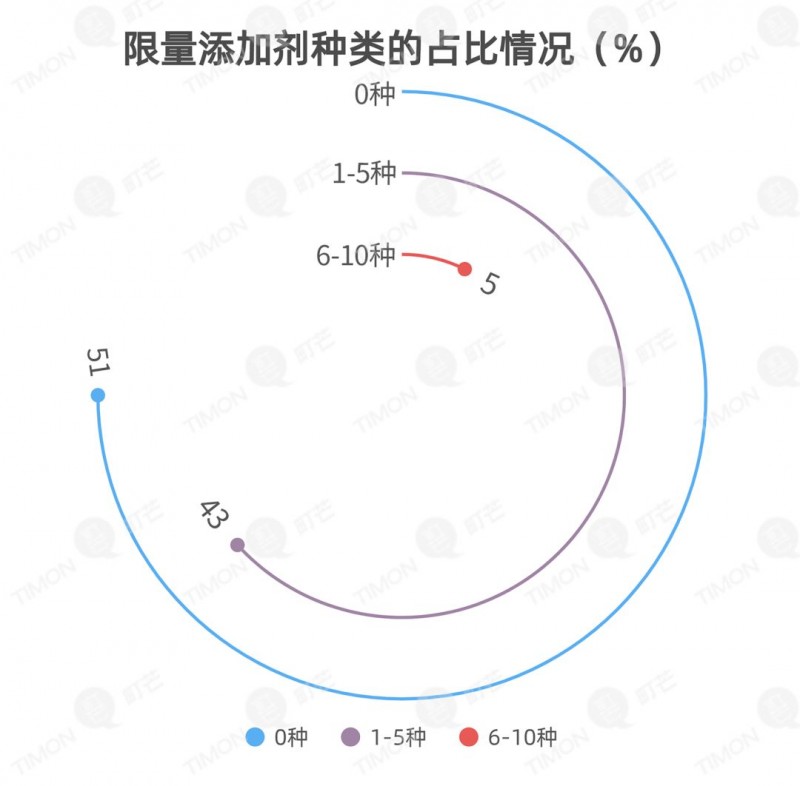

町芒研究院將限量添加劑的種類劃分為3個等級進行統計后發現,無限量添加劑的產品占比最高,為51%;有1-5種限量添加劑的產品占比為43%;有6-10種限量添加劑的產品占比僅有5%。

(數據來源:町芒研究院)

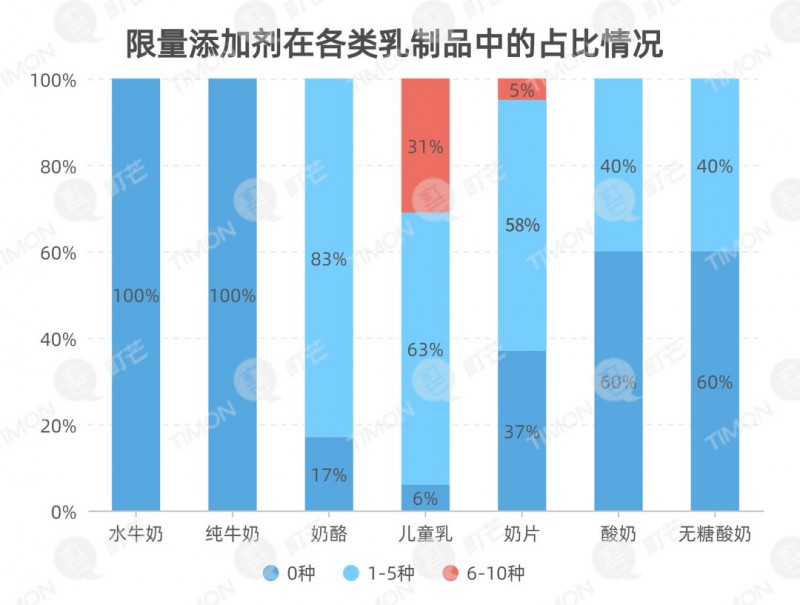

町芒研究院將限量添加劑的種類劃分為3個等級(0種、1-5種、6-10種),統計各類乳制品在3個等級范圍內產品數量的占比情況。限量添加劑種類在6-10種范圍內的產品僅有奶片和兒童乳,而兒童乳限量添加劑種類在此范圍的產品占比較高,為31%。

兒童乳中的限量添加劑種類主要有甜味劑(阿斯巴甜、安賽蜜、紐甜)、防腐劑(乳酸鏈球菌、山梨酸鉀)、著色劑(胭脂蟲紅)、乳化劑(蔗糖脂肪酸酯、海藻酸丙二醇酯)、營養強化劑(葡萄糖酸鋅、維生素D)等。如果長期食用不僅容易影響兒童的飲食習慣,減少正常飲食的攝入量,還會增加兒童的腸胃負擔,影響微量元素的吸收。

町芒研究院認為在兒童乳中加入營養強化劑的方法,雖然可以補充人體所需的微量元素,但是因為甜味劑、著色劑等添加劑的添加,兒童乳對兒童產生的負面影響遠遠大于其帶來的正面影響。

3.2 品質評測

町芒研究院從營養成分表、關鍵營養成分標示值與檢測值的差值、蔗糖檢測值、乳酸菌檢測值、產品包裝設計等多維度對乳制品的品質情況進行解讀。

(數據來源:町芒研究院)

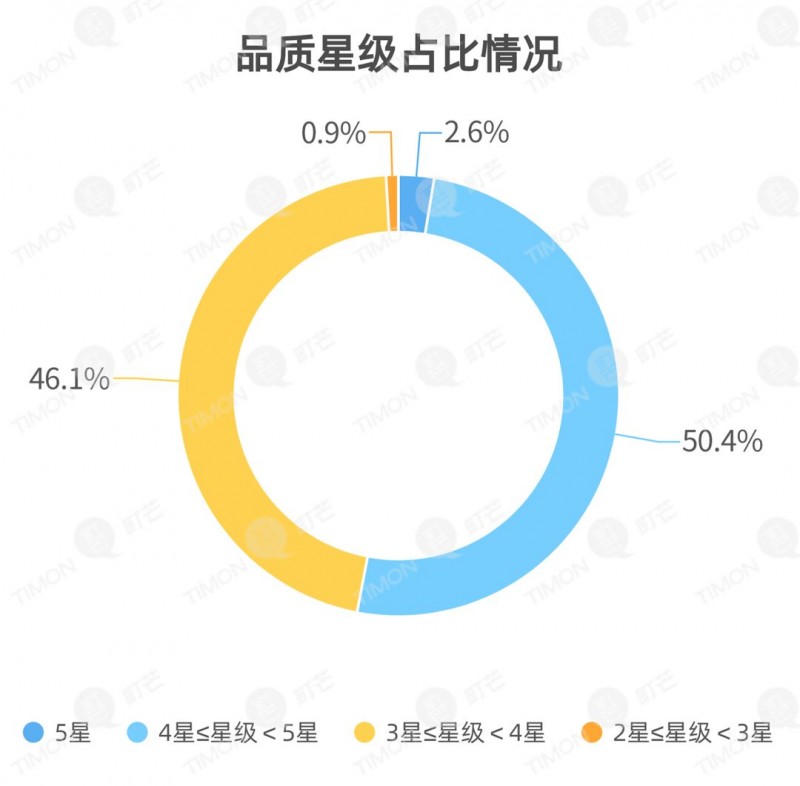

經町芒研究院統計,乳制品的品質星級大部分在4星-5星和3星-4星之間,占比分別為50.4%、46.1%,而達到5星的產品僅占比2.6%,還有0.9%的產品在2星-3星之間。經分析后發現,影響乳制品品質星級的指標為蛋白質含量、鈣含量等。

3.2.1 奶片的蛋白質、鈣含量高

(數據來源:町芒研究院)

對各類乳制品的蛋白質、鈣含量標示值進行統計并計算均值后發現,奶片的蛋白質含量最高,各類乳制品蛋白質含量的標示均值排序為:奶片>奶酪>無糖酸奶>水牛奶>純牛奶>酸奶>兒童乳。

(數據來源:町芒研究院)

奶片的鈣含量最高,各類乳制品鈣含量的標示均值排序為:奶片>奶酪>水牛奶>純牛奶>無糖酸奶>酸奶>兒童乳。

(數據來源:町芒研究院)

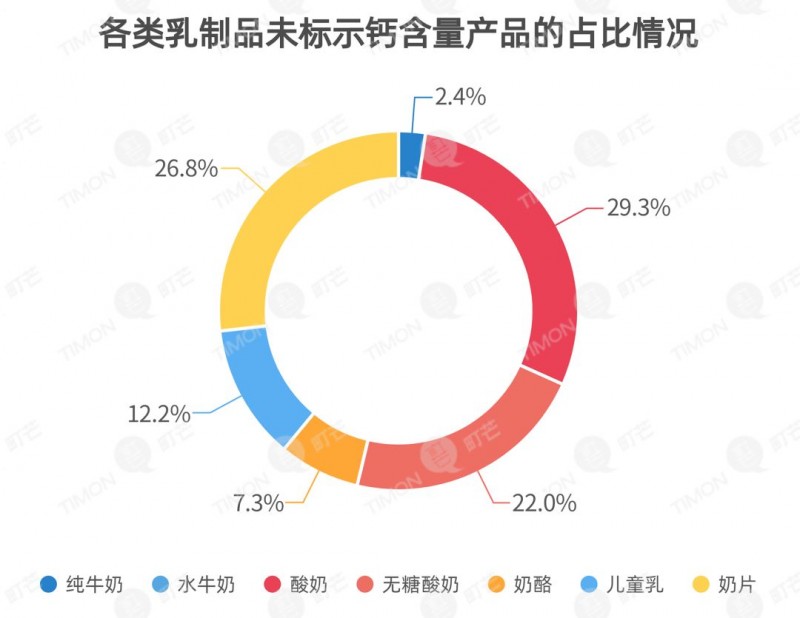

除了水牛奶外,其它各類乳制品均有未標示鈣含量的情況,其中酸奶、奶片、無糖酸奶未標示鈣含量的產品占比較高,分別占比29.3%、26.8%、22%。

町芒研究院認為,消費者購買乳制品的主要目的是為了補充蛋白質或鈣,而在產品外包裝上標示鈣含量,既能展示企業產品品質的硬實力,也能方便消費者進行對比選購,進而提高產品的復購率。

3.2.2 牛奶符合國標要求

(數據來源:町芒研究院)

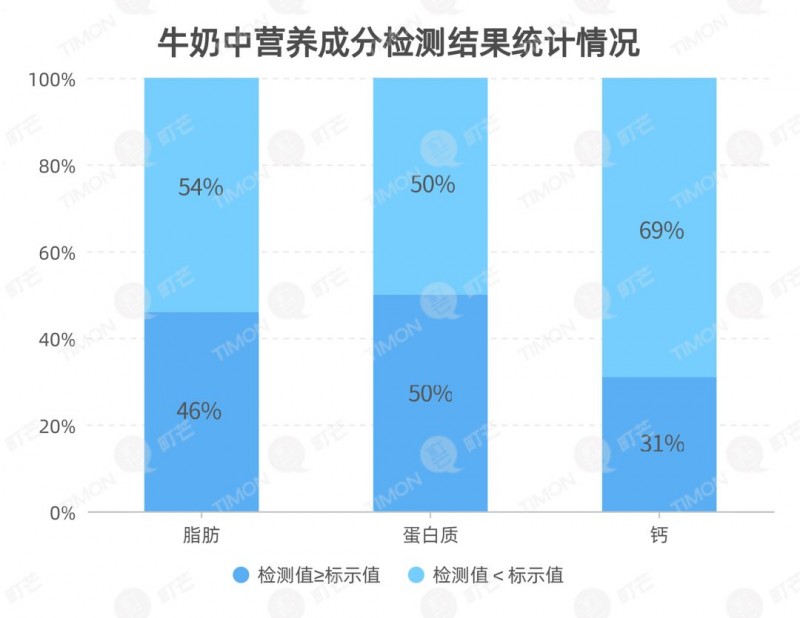

町芒研究院將采購的純牛奶、水牛奶送到第三方檢測機構對產品的主要營養成分進行檢測,結果顯示脂肪含量檢測值≥標示值的產品占比46%,蛋白質含量檢測值≥標示值的產品占比50%,鈣含量檢測值≥標示值的產品占比31%。

根據《GB 28050-2011預包裝食品營養標簽通則》第6.4條的規定:(1)在產品保質期內,食品的蛋白質,多不飽和及單不飽和脂肪(酸),碳水化合物、糖(僅限乳糖),總的、可溶性或不溶性膳食纖維及其單體,維生素(不包括維生素D、維生素A),礦物質(不包括鈉),強化的其它營養成分允許的誤差范圍是≥80%標示值;(2)食品中的能量以及脂肪、飽和脂肪(酸)、反式脂肪(酸),膽固醇,鈉,糖(除外乳糖)允許的誤差范圍是≤120%標示值。經過對比后發現本次評測的純牛奶、水牛奶營養標簽均符合《GB 28050-2011預包裝食品營養標簽通則》要求。

3.2.3 水牛奶營養成分高

(數據來源:町芒研究院)

(數據來源:町芒研究院)

(數據來源:町芒研究院)

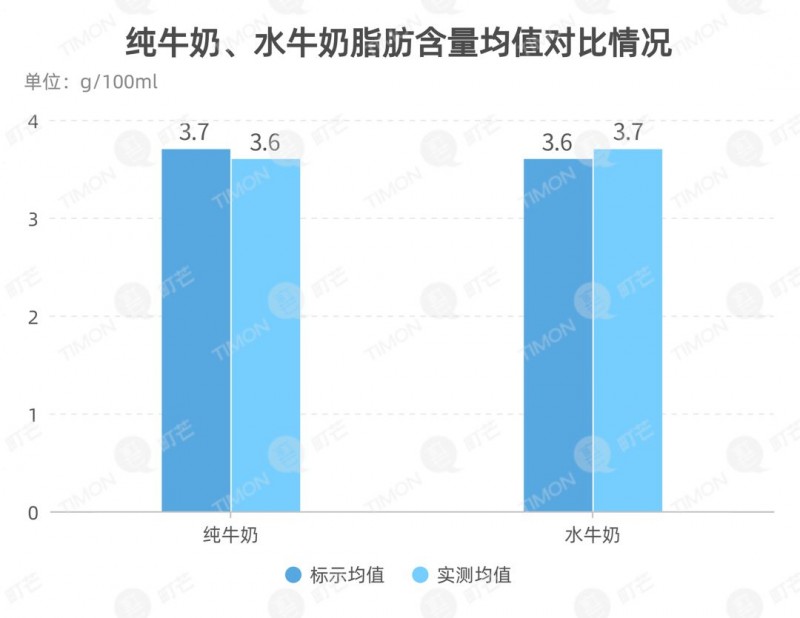

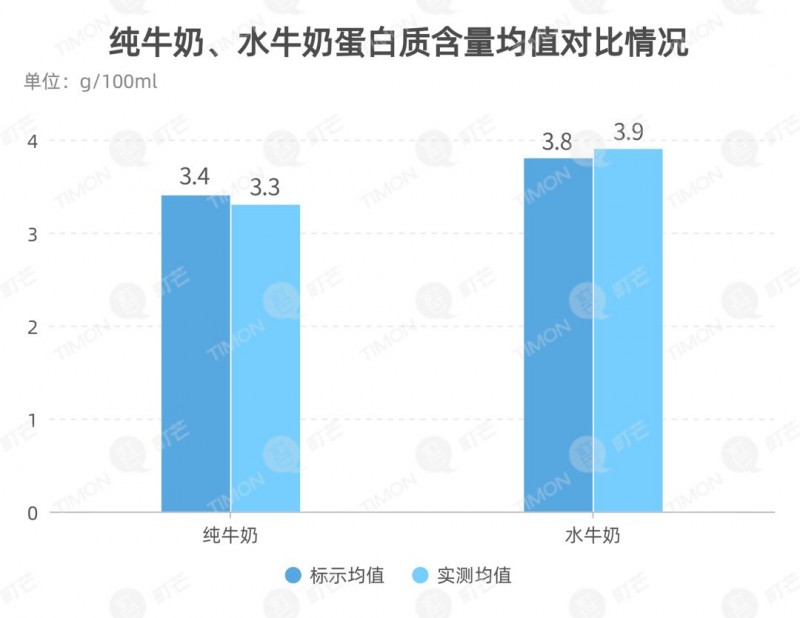

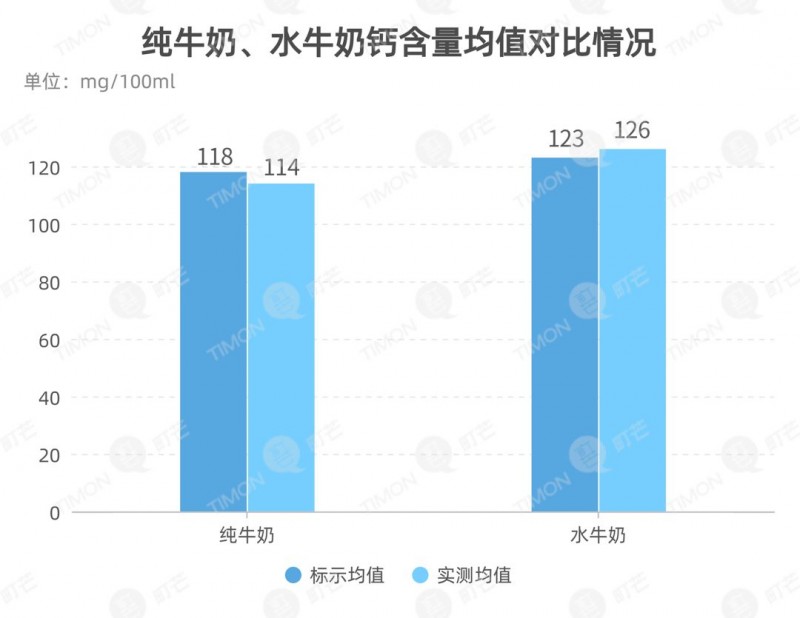

町芒研究院通過將水牛奶與純牛奶的蛋白質、脂肪、鈣含量的標示均值及檢測均值進行對比后,得出以下結論:

(1)水牛奶的脂肪、蛋白質、鈣含量的檢測均值都高于純牛奶。

(2)水牛奶的脂肪、蛋白質、鈣含量檢測均值都高于標示均值;純牛奶的脂肪、蛋白質、鈣含量檢測均值都低于標示均值。

這些數據都直接或者間接表明了與純牛奶相比,水牛奶的蛋白質、鈣含量更高。另有數據顯示,水牛奶的礦物質含量和維生素含量也都優于黑白花牛奶(常見的乳用牛品種)和人乳,鐵和維生素A的含量分別是黑白花牛奶的約80倍和40倍,因此,想要補充蛋白質、鈣,在攝入量相同的情況下,選擇水牛奶更好。

由于水牛奶品質優良且產量稀少,所以水牛奶及其奶制品的價格也遠遠高于普通牛奶。町芒研究院評測的水牛奶價格在4.8-7.9元/200ml,純牛奶價格在1.7-3.8元/200ml,水牛奶價格高于純牛奶價格數倍。

其中比較具有代表性的“奶中貴族”百菲酪,作為網紅產品被眾多達人在小紅書等媒體平臺傾力推薦,然而結合町芒研究院的水牛奶評測結果,百菲酪的綜合品質表現并不理想,其主要營養成分(蛋白質、鈣)的檢測結果與同類產品對比排名靠后,然而售價卻比較高,實屬高價不高質。

町芒研究院認為,網紅效應確實是幫助產品快速接觸消費者的一種手段,但隨著消費者從單純口味滿足向營養健康需求的轉變,大眾對產品綜合品質的要求會變得更高,產品本身品質過硬才能真正由網紅轉“長紅”。

3.2.4 兒童乳多為含乳飲料

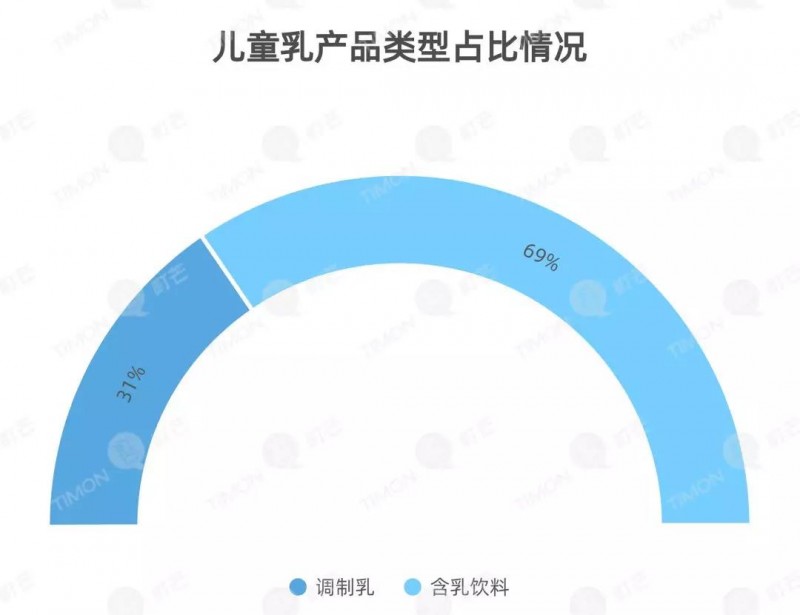

(數據來源:町芒研究院)

通過對16款兒童乳的產品類型進行統計整理后發現,只有31%的產品是調制乳,其余69%的產品屬于含乳飲料。

《GB/T 10789-2015 飲料通則》中明確規定了含乳飲料屬于蛋白飲料。蛋白飲料是指以乳或乳制品,或其它動物來源的可食用蛋白,或含有一定量蛋白質的植物果實、種子或種仁等為原料,添加或不添加其它食品原輔料和(或)食品添加劑,經過加工或發酵制成的液體飲料。市面上的乳酸菌飲料、××鈣奶、優×乳等實質上都是含乳飲料。

許多家長誤認為含乳飲料=牛乳,經常給孩子購買含乳飲料飲用,認為可以補充營養,實則不然。含乳飲料的配料除了牛乳外,一般還含有水(配料表的第一位)、甜味劑、酸味劑、果味劑、防腐劑、香精、色素等多種添加劑。

町芒研究院提醒寶爸寶媽們,在選購兒童喝的乳制品時,盡量少買含乳飲料。與調制乳、普通牛奶相比,其營養價值低。一般情況下選擇普通牛奶就可以,其富含兒童成長所需的鈣質和優質蛋白質。

調制乳是指在加入了一些其它原料或者營養強化劑和食品添加劑的牛奶,用以強化某種營養或者改善口感。添加了營養強化劑的調制乳本身可能要比普通牛奶營養價值高一點,但是售價通常也更高,性價比不一定高。

另外,不建議用各種口味的調制乳代替普通牛奶,如果一定要買,町芒研究院建議家長一定要注意看配料表,避免選擇牛奶含量低而糖分含量高的產品。

3.3 感官評測

町芒研究院為了從專業角度及消費者角度兩方面對乳制品感官情況進行全方位解讀,聘請了數十位專業感官評測師、二十位優秀感官評測師及上百位線下體驗官,對町芒研究院選購的純牛奶、水牛奶、兒童乳、酸奶、無糖酸奶、奶酪、奶片進行感官評測。

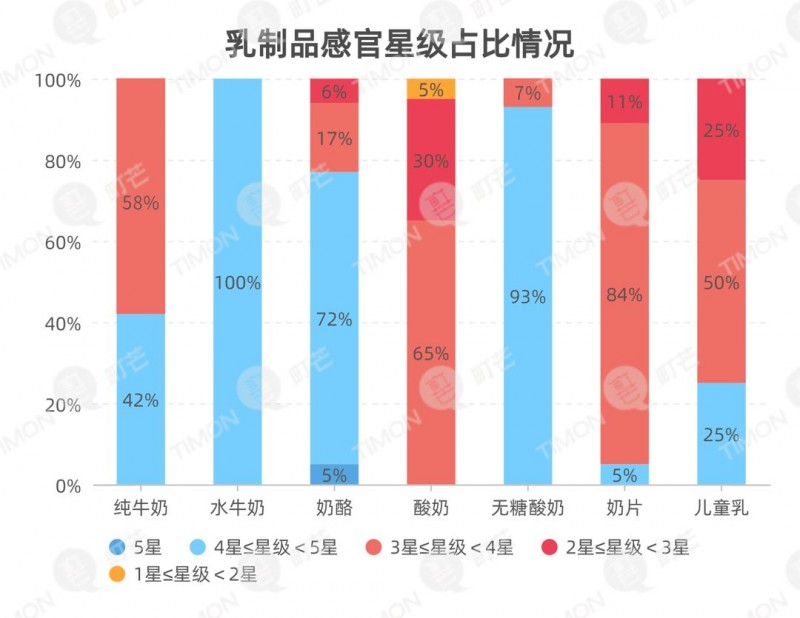

(數據來源:町芒研究院)

從感官星級結果看,只有奶酪有達到5星的產品,占比5%;水牛奶、無糖酸奶、奶酪中4星-5星之間的產品占比最高,分別是100%、93%、72%;奶片、酸奶、純牛奶、兒童乳中3星-4星之間的產品占比最高,分別是84%、65%、58%、50%;酸奶、兒童乳中2星-3星之間的產品占比最高,分別是30%、25%;只有酸奶有1星-2星之間的產品,占比5%。

產品的感官星級越高,則說明產品的色、香、味、形等方面的表現越好。同是牛奶,純牛奶的感官星級在3星-5星之間,而水牛奶的感官星級在4星-5星之間,表明水牛奶在感官方面的整體表現要優于純牛奶。據評測員們反映相較于純牛奶,水牛奶奶香味濃郁,乳汁濃稠,口感順滑,微甜味明顯,這是因為水牛奶的蛋白質、脂肪、乳糖、維生素、礦物質等營養物質含量比純牛奶高,是純牛奶的數倍,難怪水牛奶能夠成為人們消費的“新寵”,在社交平臺掀起一陣購奶潮流。

町芒研究院還發現,部分品牌打著水牛奶的旗幟宣傳賣奶,實則配料中純牛奶的含量要高于水牛奶,其售賣價格在水牛奶中也處于中上水平,這種把消費者當韭菜收割的行為,不應該成為生產和消費市場上的主流。

在兒童乳的感官評測中,那些感官星級較低的產品都存在香精味重,甜度過高的共性問題,其中不乏一些知名品牌。經統計,評測產品中81%的兒童乳都添加了白砂糖,且其在配料表中的排名比較靠前,可見糖的添加量確實不小。《中國居民膳食指南》建議,0-4歲的孩子是不建議攝入添加糖,糖會給嬰兒造成齲齒、肥胖等多種健康傷害,從營養健康的角度看,町芒研究院并不推薦兒童乳內添加糖且不推薦給4歲以下的兒童飲用這類兒童乳。

酸奶的感官星級范圍跨度大(1星≤星級<5星),町芒研究院經統計后發現,在2019年評測的20款低溫酸奶的平均感官星級為2.8星,2020年評測的15款無糖酸奶的平均感官星級為4.2星。感官星級的增加反映了乳制品企業對酸奶配方、規模化加工工藝等方面技術的掌握和應用更加成熟,使得酸奶的產品質量有大幅度的提升。無糖酸奶的誕生和普及反映了消費者健康生活意識的提高,進而促進了酸奶品類的細分化及無糖酸奶的發展。

4

結論分析

4.1 不同類型產品成分差異大

在品質評測中我們可以看出不同類型的產品營養成分差異大,原因為何?町芒研究院從牛奶、兒童乳、酸奶、奶酪、奶片等相關的執行標準中為大家解答疑惑。

奶片是以生牛(羊)乳或/和乳粉、乳清粉為主要原料加工而成的片狀乳制品,乳固體含量不低于60%,蛋白質含量不低于14%。干酪可分為原干酪和再制干酪。干酪又名奶酪,一種發酵的牛奶制品,每公斤奶酪制品都是由10公斤的牛奶濃縮而成。再制干酪是以干酪(比例大于15%)為主要原料加工而成。因此,相對于其余5個種類的乳制品,奶片和奶酪的蛋白質、鈣等營養物質含量更高。

(信息整理:町芒研究院)

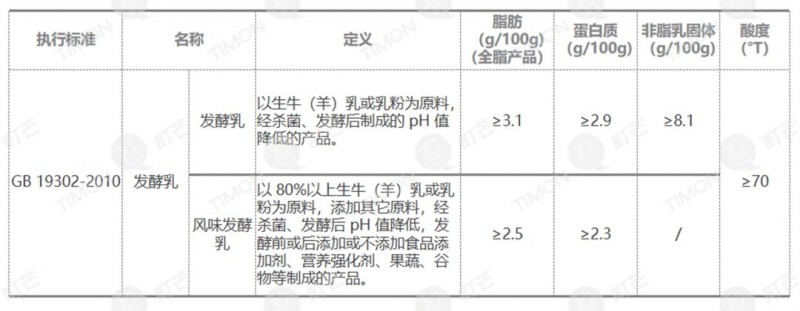

多數的酸奶產品以《GB 19302-2010發酵乳》作為執行標準,可分為發酵乳和風味發酵乳,從原料成分看,發酵乳的原料是生牛(羊)乳或乳粉,而風味發酵乳的原料不止有生牛(羊)乳或乳粉,但其含量不低于80%,所以,發酵乳的脂肪、蛋白質含量比風味發酵乳高。

(信息整理:町芒研究院)

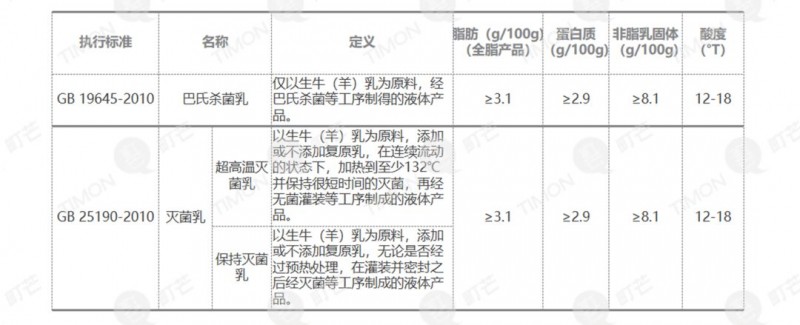

多數的純牛奶、水牛奶產品以《GB 25190-2010滅菌乳》、《GB 19645-2010巴氏殺菌乳》作為執行標準,二者在滅菌工藝上存在差異。

巴氏殺菌工藝一般是75℃-85℃,持續加熱15-20秒,較多保留了牛奶原本的風味和活性物質,但只是殺菌,不是滅菌,因此需要冷鏈冷藏銷售,以免有些芽孢恢復生長繁殖,產生有毒物質,保質期只有3-7天。超高溫滅菌牛奶工藝一般是137℃-145℃,加熱4-15秒,細菌全部被殺死,可以常溫保存,保質期可達6個月。

(信息整理:町芒研究院)

注:理化指標顯示的是以生牛乳為原料的巴氏殺菌乳和滅菌乳

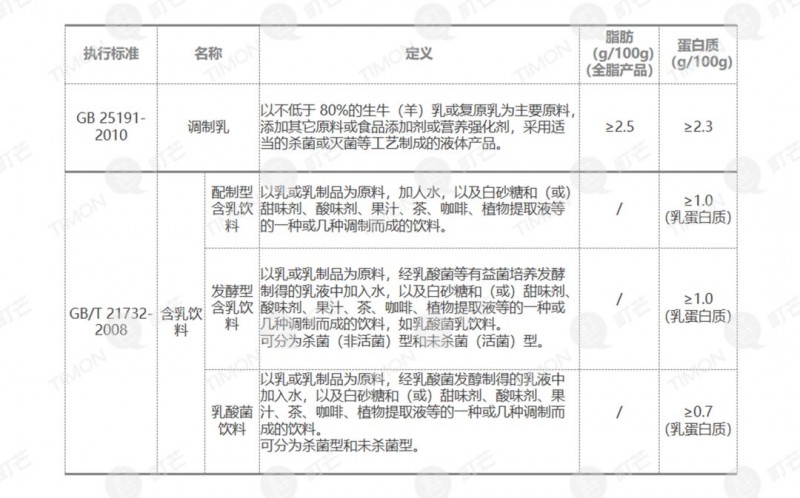

兒童乳中部分產品以《GB 25191-2010調制乳》作為執行標準,部分產品以《GB/T 21732-2008含乳飲料》作為執行標準,從原料成分看,調制乳的主要原料是生牛(羊)乳或復原乳,其含量不低于80%,而含乳飲料只是成分里含有乳或乳制品,配料排名第一的是水。

(信息整理:町芒研究院)

一般情況下兒童乳中按照《GB/T 21732-2008含乳飲料》標準執行的產品,其蛋白質含量比其它6類乳制品要低。

4.2 乳制品未來發展趨勢及建議

目前,我國乳制品消費量仍遠低于發達國家,甚至低于很多發展中國家。我國液態奶消費量僅占全球消費量的8%,是美國的56%,歐盟的44%,遠低于英美等西方發達國家。我國人均液態奶消費量偏低,乳制品消費存在較大的提升空間。

隨著居民生活水平及財富收入水平的提高,消費者更加重視膳食結構的調整,健康意識也在不斷提升,居民的消費能力也成加速上行的態勢,對乳制品的需求將不斷提高,未來我國乳制品消費還有很大的增長空間。

但是企業如何在競爭激烈的乳制品行業基業常青、品牌長虹,町芒研究院從市場、產品包裝、用戶、奶源品質四個角度提出一些建議。

4.2.1 挖掘藍海市場

提及純牛奶、酸奶,毫無疑問,大家腦中閃現的品牌就是伊利、蒙牛。2018年,伊利營業收入789.76億元,同比增長16.92%;凈利潤64.40億元,同比增長7.31%,伊利的主營業務是液體乳、奶粉、冷飲。

町芒研究院認為,如果已經入局或想要入局乳制品行業的企業,想要在全國性大企業的三大業務板塊內分一杯羹,難度可想而知。如果轉身尋找細分領域的藍海市場,可能會大有作為,比如奶酪界的國產品牌妙可藍多,主打高品質酸奶的樂純,都在寡頭企業的主營領域之外擁有了一席之地。

以奶酪為例,目前海外品牌占據主導地位,本土品牌奶酪起步較晚。2019年中國奶酪零售市場CR5為47.1%。市占率前五為百吉福、樂芝牛、安佳、卡夫、妙可藍多,市占率分別為22.7%、7.7%、6.4%、5.5%、4.8%。其中排名前四位均為海外品牌,國產品牌僅有妙可藍多入圍前五。

2018年國務院辦公廳印發了《關于推進奶業振興保障乳品質量安全的意見》,明確提出要優化乳品結構,發展奶酪制品,該政策為奶酪行業的發展帶來了機遇。另外,在2019年奶酪發展高峰論壇上,農業農村部副部長于康震也指出,一杯牛奶強壯一個民族,一塊奶酪興盛一個產業。讓消費者從“喝奶”向“吃奶”轉變。

町芒研究院認為,隨著奶酪扶持政策不斷出臺,奶酪有望成為國內企業實現彎道超車的新賽道。

4.2.2 包裝讓產品說話

在消費升級的大背景下,“顏值即正義”、“有顏任性”等理念已深入人心。包裝已經不單單是產品說明書,還是一個流動的廣告平臺,可以迅速抓住消費者的眼球,是流量和銷量的入口和保障,也承載了文化內涵的品牌縮影,能夠和消費者建立起聯系的社交符號。社交媒體上迅速崛起的網紅品牌,正是明確了這一要義,在包裝上花費心思,收獲了一眾粉絲。

以樂純為例,用插畫的風格展示口味,并通過文案包裝,跟消費者溝通產品的故事,文藝范兒十足,簡約、小清新的風格,非常符合當下流行的審美趨勢,透明杯裝,給人健康、自然的印象,成功吸引了目標人群——年輕的白領女性。

町芒研究院認為,新興品牌如果想要贏得年輕消費者的駐足,除了要有過硬的產品硬實力外,也不能忽視“顏值”的影響力。其次,通過包裝可以傳遞產品和品牌價值內涵,好的產品包裝勝過萬語千言,要重視產品的包裝,不要輕易錯過每一個展示自己產品和品牌的機會。

4.2.3 關注用戶,獲取信任

2008年,中國的乳制品行業曾出現過嚴重的信任危機。越來越多的消費者選擇從國外購買奶粉,喝上一杯“放心奶”,成為消費者的基本需求。經歷重創的中國乳制品企業“洗心革面”,建立自控奶源,加強產品研發和創新,保障產品的質量安全和提高產品競爭力,逐漸從信任危機的陰影中走出。

后疫情時代,人們更加追求“健康、安全、天然”的產品,企業如何能夠讓消費者看到、體會到所購買產品的安全可靠性,拉近與消費者之間的關系,樹立對國產品牌的信心,町芒研究院認為,“產品溯源”及“認養模式”是兩種比較有效的方式。

通過手機掃碼消費者可以看到乳品從產地環境、生產流程、批發到零售等環節的詳細記錄,信息透明,“產品溯源”能讓消費者獲得“看得見”的安全。

“認養模式”一般指消費者預付生產費用,生產者為消費者提供高品質的食品,在生產者和消費者之間建立一種風險共擔、收益共享的生產方式。只需在手機上安裝APP終端,就可以對自己認養的“產品”進行24小時監控。

認養一頭牛就是通過“認養模式”成為了行業黑馬。通過對牧場奶源、生產制造、物流供應鏈等多個環節與消費者進行連接與互動,有效解決了消費者對牛奶品質安全的顧慮并構建新的牛奶消費場景和銷售模式,不僅能真正恢復并提升消費者對中國乳制品企業的信任度,或許也會帶來乳品行業新的增長點。

4.2.4 奶源品質是基礎

首先產品的好壞主要看是否有可靠的奶源,俗話說巧婦難為無米之炊,只有好的奶源才能生產高品質的牛奶。

雖然全球奶牛養殖前十強中,僅中國企業就占據了一半的席位,其中現代牧業更是以近23萬頭存欄,13萬頭成母牛的規模領先全球,但是與中國乳制品進口主要來源國、世界乳制品生產和貿易大國新西蘭、澳大利亞、美國、德國、法國、荷蘭相比,中國在奶源質量、產品價格等方面都有一定的差距。

町芒研究院認為要解決問題、迎頭趕上,我們不能只靠追求規模和速度,而是要更加注重發展質量、發展價值,要促進奶業技術進步,走創新驅動的發展道路。

町芒研究院通過對市售乳制品、町芒優選指數、町芒評測大數據中心等信息進行整理分析,持續觀察乳制品行業近年來整體發展狀況,及消費者對乳制品消費選擇的影響和變化,對乳制品行業當下所存在的共性及個性問題進行分析解讀,最終對整個乳制品行業的未來發展趨勢進行預判。在幫助消費者形成正確消費觀,學會理性選擇的同時,為食品企業進行品牌賦能,為食品企業的發展提供客觀、專業、綜合的方向建議,最終形成整個乳制品行業的良性循環。